справка о закрытии кредита втб через приложение

Справки и выписки

Для госслужащих

Сведения о счетах, выплаченных процентах, задолженности и другие данные для заполнения декларации госслужащими

Для получения визы

Сведения для подтверждения платёжеспособности для визового центра или посольства: данные о доступном остатке или о суммах зачислений и списаний

Для получения налогового вычета

Сведения о сумме уплаченных процентов по ипотеке для получения имущественного налогового вычета

Погашение кредита (в том числе ипотеки)

Справка о наличии/отсутствии задолженности и закрытии кредитного договора

Использование материнского капитала для погашения ипотеки

Использование материнского капитала для погашения ипотеки

Справка о наличии счетов

Сведения о счетах, открытых в банке

Об общей задолженности на текущую дату

Данные о сумме задолженности по кредитному договору в разбивке на основной долг, проценты, пени, штрафы, комиссии (при наличии)

О наличии ссудной задолженности

Данные о сумме ссудной задолженности по кредитному договору. Если есть просроченная ссудная задолженность, то она будет указана дополнительно

Нетиповая справка

Если вы не нашли нужной справки, то в офисе банка можете заказать нетиповую справку.

Изготовление и выдача нетиповой справки 1 :

1 Тариф не применяется для запросов клиентов в рамках договоров ипотечного кредитования. Тарифы банка

Клиенты ВТБ смогут получить справку для налогового вычета в ВТБ Онлайн

В ВТБ Онлайн появилась возможность заказать справку об уплаченных процентах по ипотечному кредиту — документ нужен для получения имущественного налогового вычета. Раньше для этого клиентам необходимо было посещать офис банка, теперь весь процесс доступен онлайн и занимает всего пару минут.

Чтобы получить услугу, клиенту нужно перейти в раздел «Заказ справок» во вкладке «Прочее» в мобильном приложении и выбрать справку «Об уплаченных процентах». В интернет-банке услугу можно найти, нажав на профиль пользователя. Затем система предложит выбрать, по какому из кредитных продуктов нужно оформить документ. Далее клиент выбирает год, за который хочет получить справку, и указывает email, куда она поступит. Таким образом, процесс получения справки займет минуту.

«Мы видим, как стремительно „уходят в цифру“ различные государственные сервисы. Например, подать заявку на получение налогового вычета в Федеральную налоговую службу уже можно в режиме онлайн. Для этого нужно иметь в цифровом виде все нужные документы, в том числе справку об уплаченных процентах. Обычно за ней нужно идти в офис банка. Мы решили помочь нашим клиентам сэкономить время и добавили в ВТБ Онлайн возможность получить справку не выходя из дома. Уверен, этот сервис будет востребован среди клиентов банка и поможет им легко оформить налоговый вычет», — отметил Михаил Бутурлин, начальник управления «Сквозные бизнес-компоненты» ВТБ.

Справка об уплаченных процентах нужна для получения налогового вычета по уплаченным процентам по ипотеке. При этом полученная через ВТБ Онлайн справка будет действительна в Федеральной налоговой службе — на ней есть печать и факсимиле ответственного сотрудника.

Дистанционные сервисы и услуги

Клиенты ВТБ с 1-м и последующим ребенком, рожденным в период с 01.01.2018 по 31.12.2022, либо с ребенком — инвалидом, рожденным не позднее 31.12.2022 (даже если он единственный ребенок) могут снизить ставку кредитования до 5% через заключение дополнительного соглашения к кредитному договору 1 :

Обязательные документы:

Срок рассмотрения заявления — 30 календарных дней при предоставлении указанного пакета документов.

Для сокращения срока рассмотрения заявления до 7 календарных дней необходимо предоставить:

Указанные документы (сканы/фото) необходимо направить в одном письме

Для городов входящих в:

Если понадобятся дополнительные сведения или время для принятия решения по заявлению, то с вами свяжется сотрудник банка и проинформирует об этом.

Банк направит вам СМС о принятом решении. При положительном решении Вам нужно будет прийти в офис банка для подписания дополнительного соглашения к кредитному договору.

Обращаем внимание, что при подписании дополнительных соглашений к кредитному договору необходимо предоставить оригиналы указанного списка документов.

1 Программа реализуется в соответствии с Постановлением Правительства Российской Федерации от 30.12.2017 № 1711 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу „Агентство ипотечного жилищного кредитования“ на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации, имеющим детей».

После полного погашения ипотечного кредита необходимо снять обременение с предмета ипотеки, чтобы вы могли свободно распоряжаться своей собственностью.

1. Банк самостоятельно снимает обременение с предмета ипотеки:

Сканированные копии/электронные образы документов необходимо направить посредством электронной почты:

Адресат выбирается в зависимости от принадлежности вашего города к федеральному округу:

Правила оформления письма:

О факте приема документов вы будете уведомлены посредством электронной почты.

Срок снятия обременения — 30 календарных дней с момента получения банком всех указанных выше документов. По факту снятия обременения банк направит вам СМС.

2. Если ипотечный кредит оформлен на приобретение готового жилья, необходимо заказать в банке закладную обратившись:

В течение 30 календарных дней с момента обращения банком будет подготовлен необходимый пакет документов для целей погашения регистрационной записи об ипотеке:

О факте подготовки пакета документов вы будете проинформированы посредством СМС-уведомления.

Для снятия обременения с предмета ипотеки вам необходимо обратиться в МФЦ Адрес и режим работы можно уточнить на официальном сайте МФЦ с полученным в банке пакетом документов. Прекращение регистрационной записи об ипотеке происходит в течение 3 рабочих дней с момента обращения.

Пожалуйста, учитывайте указанные выше сроки по снятию обременения при планировании сделок с недвижимостью, находящейся в залоге у банка.

Проверить наличие обременения на предмете ипотеки вы можете:

По условиям кредитного договора заемщик, который купил жилье на этапе строительства в ипотеку, должен составить закладную на этапе регистрации права собственности после завершения строительства объекта.

Оформление права собственности и закладной:

Для подписания акта обратитесь к застройщику, у которого был приобретен объект на этапе строительства.

Подготовьте и подпишите заявление, которое нужно предоставить в банк.

Перечень документов, которые должны предоставить заемщик и член семьи, на которого оформляется собственность:

Чтобы не предоставлять копию документа, закажите оценку в компаниях, которые рекомендует ВТБ.

Если вы обратились в другую оценочную компанию, предоставьте документ в полном объеме. Его проверка может занять до 30 календарных дней.

Заключите и оплатите договор страхования риска утраты и повреждения завершенного строительством объекта недвижимости Включая страхование риска прекращения или ограничения права собственности владельца объекта недвижимости при наличии такого требования в кредитном договоре в рекомендованных ВТБ страховых компаниях.

Срок подготовки закладной не превысит 15 рабочих дней с даты направления полного пакета документов.

При необходимости сотрудник банка свяжется с вами для уточнения дополнительной информации.

Требования к формату документов:

Адресат выбирается в зависимости от принадлежности вашего города к федеральному округу:

По факту подготовки закладной вам будет направлено СМС.

Справка о полном погашении кредита

Одна справка поможет сберечь нервы и деньги заемщика. Справка-гарантия, справка-щит. А без пафоса – справка о погашении кредита. Что обязательно должно быть там указано и как ее получить?

Зачем нужна справка о полном погашении кредита?

Смоделируем ситуацию. Недавно Вы рассчитались с банковским долгом и внесли последний платеж. Но через некоторое время возникла ситуация, когда снова нужно обратиться за кредитной помощью к банку. Вы отправляете заявку в банк, но приходит отказ. Почему?

А потому что в бюро кредитных историй по каким-то причинам не дошла информация о расчете с банком. И по документам Вы – злостный неплательщик, с которым не захочет связываться ни один банк.

Что делать? Самый простой ход – предъявить справку о погашении кредита. Она докажет, что в системе произошла ошибка, и репутация порядочного заемщика будет восстановлена.

Есть еще одна неприятная история, в которую можно попасть. Во время выплаты суммы долга банк начислил какие-то деньги как комиссию. Копейки, но по ним тоже начисляются проценты и неустойка. В итоге может получиться круглая сумма. В этой ситуации тоже поможет справка о полном погашении кредита.

По-другому ее могут называть справка о досрочном погашении кредита или справка об отсутствии задолженности. Это документ, который подтверждает, что все обязательства перед банком выполнены.

Надеемся, мы убедили, что справку нужно брать обязательно сразу после погашения кредита.

Где взять справку о погашении кредита и как она выглядит?

Данный документ выдается тем банком, с которым было заключено кредитное соглашение. Нужно прийти в отделение с паспортом и написать заявление на выдачу.

Согласно Гражданскому кодексу РФ, банки ОБЯЗАНЫ выдавать такого рода документы. Причем не только в день расчета, но и в дальнейшем, если клиент просит ее предоставить.

К сожалению, порядок выдачи Гражданским кодексом не установлен, потому разные банки по-разному относятся к процедуре выдачи.

Например, могут значительно отличаться сроки подготовки справки. Одни банки выдают документ непосредственно в день погашения кредита, а в других банках процедура может затянуться до семи или десяти дней.

Чаще всего, как было указано, нужно обязательно предварительно написать письменное заявление, чтобы банк удовлетворил просьбу. Однако некоторые кредитные организации идут на встречу клиентам. Поэтому обращение можно оставить через информационный центр. А в банке Сетелем и вовсе заказать справку можно по телефону или написав обращение на электронный адрес.

Средняя цена справки – от 150 до 300 рублей. Сбербанк, к примеру, берет за услугу 250 рублей. ОТП банк – 50 рублей. А вот другие крупные банки в день погашения долга денег не возьмут. Зато за повторное обращение придется заплатить около 500 рублей.

Долгое время ведутся споры о правомерности платы за услугу. Ведутся судебные разбирательства с российскими банками, и клиенты часто выигрывают. Но до сих пор законодательно не запрещено брать деньги за выдачу справок.

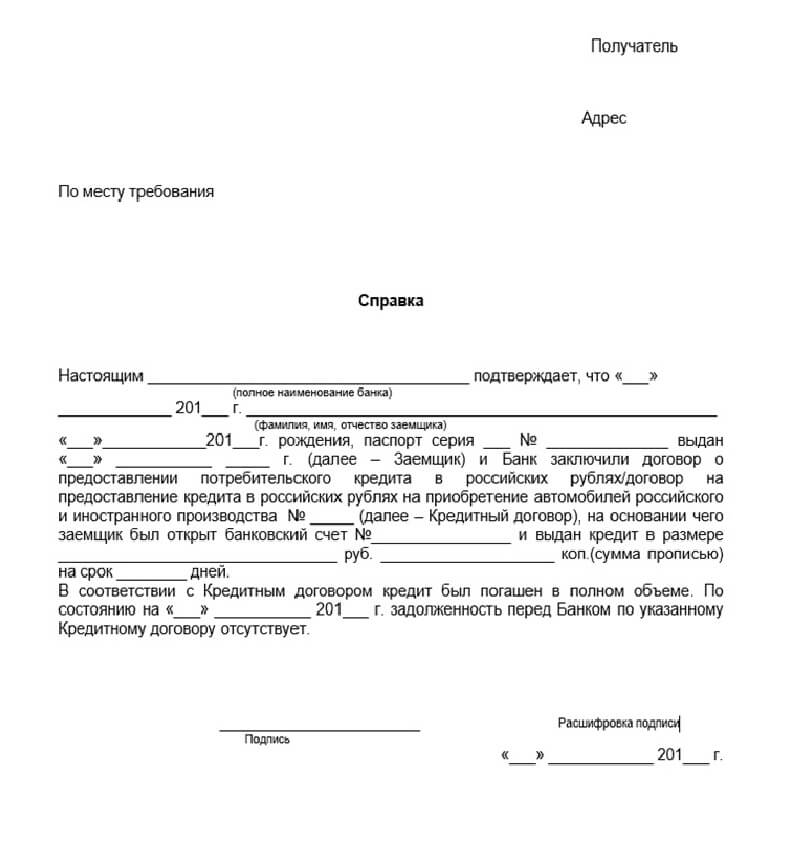

Единого образца или формы справки нет, но есть перечень необходимых данных, которые должны быть обязательно указаны:

Образец справки о погашении кредита

Кроме данной справки, нужно взять еще справку о закрытии ссудного счета. Она тоже является дополнительным доказательством выплаты кредита.

Если к счету привязана кредитная карта, ее тоже лучше вернуть.

Как получить справку о погашении кредита?

Чтобы получить справку клиенту нужно обратиться в отделение банка, где был оформлен кредит, или позвонить по телефону.

Придя в отделение, нужно написать заявление о выдаче справки об отсутствии кредита. Заполняется оно в свободное форме, но нужно указать номер кредитного договора, дату, когда кредит был погашен, число составления документа и поставить подпись.

Что делать, если банк не дает справку о погашении кредита?

Как уже указывалось, банки обязаны выдавать клиентам справки о погашении кредита. И если они отказываются это делать, то их действия являются незаконными.

Но, к сожалению, такая ситуация не редкость. Чаще всего это случается из-за некомпетентности сотрудников банка, которые не знают, как делать такую справку. Единого бланка нет, банки сами устанавливают форму справки.

Крупные банки заботятся о своей репутации, поэтому стараются максимально быстро готовить справки для заёмщиков.

Что нужно делать при банковском отказе?

Первым делом нужно отправить письменный запрос, то есть заявление с просьбой о выдаче справки.

Если и это не помогло, то через месяц после того, как банк получил письмо (нужно обязательно убедиться в этом), можно обратиться с жалобой в Центральный банк РФ или в суд.

Суды в таком случае становятся на сторону клиентов, потому что нарушается Гражданский кодекс РФ.

Как правильно закрыть кредит, чтобы не остаться в долгах. Объясняет юрист

Долговая нагрузка наших соотечественников поставила новый рекорд, достигнув отметки в 11,9%, следует из майских данных Центробанка. Эта цифра означает долю платежей по кредитам от всех располагаемых доходов людей (то есть за вычетом обязательных платежей).

Россияне спешат кредитоваться, пока ЦБ не поднял ключевую ставку ещё выше. Однако далеко не все знают, что при закрытии кредитов есть как минимум три нюанса.

Свести счёты

Теоретически банковская организация может это сделать и без вашего напоминания, но лучше удостовериться лично, завершив процедуру в онлайн-формате через личный кабинет или подав заявление в банк.

В противном случае кредит может числиться погашенным, но вот счёт — действующим. А значит, за его обслуживание всё равно придётся платить.

Например, страховку или премиальное банковское обслуживание. Эти продукты наравне с кредитным счётом банки также часто не закрывают автоматически.

Например, неприятная история произошла с клиентом одного крупного банка — он пострадал из-за того, что не проконтролировал судьбу счёта. По словам мужчины, у него была небольшая задолженность по займам в банке. В какой-то момент он получил уведомление, что она погашена, хотя он не вносил никаких платежей.

Проверяя историю операций, мужчина обнаружил один лишний счёт в списке — тот самый, на который приходил кредит, который он погасил ещё в 2018 году. Банк активировал займ почти на 40 000 рублей и списал эти деньги в счёт погашения задолженностей. Выходит, организация взяла вместо клиента кредит, чтобы закрыть другой, — но уже под более высокий процент.

Закрыть вопрос досрочно

Закрытие кредита позже или раньше указанного в договоре срока имеет свои нюансы.

Если заёмщик хочет закрыть кредит раньше срока, лучше всего действовать поэтапно:

Частичное погашение кредита может быть в двух вариантах: с уменьшением размера ежемесячного платежа или с уменьшением срока выплаты займа. Какой вариант выгоднее? Как правило, лучше выбирать второй — выплатить кредит раньше. Это связано с тем, что на сумму основного долга начисляют меньше процентов.

Отказать заёмщику в досрочном закрытии кредита банк не имеет права, так же как и штрафовать за это. С 2011 года в России это гарантируют поправки в ст. 809 и 810 Гражданского кодекса.

Если банк всё же пытается помешать вам закрыть займ досрочно, требуйте отказ от кредитной организации в письменном виде. Если дело дойдёт до суда, вам пригодится этот документ.

А отказы случаются. Так, одной клиентке пришлось судиться с банком, когда организация не позволяла ей досрочно погасить кредит. Женщина уведомила финансовую организацию о своём намерении всё выплатить раньше срока. Организация выдала справку, в которой был прописан остаток средств на счету, но не было полного размера задолженности. Посчитав нужную сумму самостоятельно, клиентка внесла деньги на счёт.

Потом выяснилось, что долг всё равно остался, так как истинная сумма оказалась немного больше, чем насчитала женщина. Но банк не сообщил заёмщику о об этом — и продолжил по-тихому списывать ежемесячные проценты.

Доказать свою правоту клиентка смогла только в суде: он постановил, что банк обязан был сообщить женщине о недостаточности денег на счету для полного погашения.

Бремя ипотеки

При закрытии ипотечного кредита нужно снять обременение. Многие думают, что это происходит автоматически после закрытия долга перед банком. Это не так. И вопрос лучше решать сразу.

Это поможет не оказаться в ситуации мужчины, который из-за банка не смог продать квартиру. Он закрыл ипотечный кредит ещё в 2014 году. По его словам, в банке его заверили, что сами направят уведомление о погашении займа в нужные организации.

Спустя пять лет мужчина решил продать жильё. Нашел покупателя, но оказалось, что на квартиру всё ещё наложено обременение. Позвонив в банк, он узнал, что ему нужно самому собрать пакет документов и записаться в МФЦ, а после этого написать на электронную почту банка, чтобы сотрудники отправили свой пакет документов.

Позже в колл-центре ему сказали, что процесс должен протекать иначе: в течение трёх дней ему позвонит представитель банка, чтобы пойти в МФЦ вместе с ним. Клиент попытался разобраться в ситуации и позвонил в банк снова, но уже другой специалист сказал ему, что звонка ждать не нужно, можно идти в МФЦ самостоятельно.

Так собственник и сделал, после чего сообщил об этом в банк. Но недопонимание достигло предела: сотрудник сказал, что мужчина должен был дождаться звонка представителя. Но с мужчиной, по его словам, не связались.

В итоге продать квартиру не удалось, так как обременение не было снято вовремя, собственник продолжил разбираться в ситуации. В таких случаях проблемы всегда разрешаются, но только потерянного покупателями времени назад не вернуть.