учетная политика детского сада на 2021 год с приложениями

Учетная политика на 2021 год: что учесть учреждениям бюджетной сферы

С 01.01.2021 вступили в силу очередные федеральные стандарты бухгалтерского учета государственных финансов. Кроме того, в конце прошлого года были внесены правки во все инструкции по ведению бюджетного (бухгалтерского) учета и составлению отчетности. Изменения есть и в порядках применения бюджетной классификации, первичной документации. В новой статье остановимся на том, какие основные элементы нужно обязательно включить в учетную политику. Также рассмотрим, какие новшества в части Стандартов нужно учесть при составлении учреждениями учетной политики на 2021 год.

Обязательные элементы учетной политики

Обязательные требования к составу учетной политики утверждены в п. 9 Стандарта «Учетная политика, оценочные значения и ошибки», утв. приказом Минфина России от 30.12.2017 № 274н. Приведем эти положения и примеры к ним в таблице:

| Что включить в Учетную политику | Пример |

| Методы оценки объектов бухгалтерского учета, порядок их признания (постановки на учет) и прекращения признания (выбытия из учета), и (или) раскрытия информации о них в бухгалтерской (финансовой) отчетности | Оценка стоимости объектов на счете 21 «Основные средства в эксплуатации» должна быть установлена учетной политикой. Варианты: 2. По балансовой стоимости введенного в эксплуатацию объекта |

| Рабочий план счетов бухгалтерского учета, содержащий применяемые счета бухгалтерского учета для ведения синтетического и аналитического учета (номера счетов бухгалтерского учета) либо коды счетов бухгалтерского учета и правила формирования номера счета бухгалтерского учета | Может быть в виде Приложения к учетной политике в форме: 1. Перечня счетов бухгалтерского учета, применяемых в учреждении, с полной бюджетной классификацией 2. Перечня применяемых счетов и порядка формирования полного кода счета |

| Порядок проведения инвентаризации активов, имущества, учитываемого на забалансовых счетах, обязательств, иных объектов бухгалтерского учета | Порядок проведения инвентаризации может быть закреплен: 1. В текстовой части Учетной политики 2. В качестве отдельного Приложения к Учетной политике |

| Формы первичных (сводных) учетных документов, регистров бухгалтерского учета, иных документов бухгалтерского учета, применяемых для оформления фактов хозяйственной жизни, ведения бухгалтерского учета, по которым законодательством РФ не предусмотрены обязательные для их оформления формы документов | К примеру, в Приложениях к учетной политике можно предусмотреть форму Акта о ликвидации основного средства, иные формы документов, которые не предусмотрены приказом Минфина России от 30.03.2015 № 52н |

| При ведении учета учреждением самостоятельно нужно утвердить: правила документооборота и технология обработки учетной информации, в том числе порядок и сроки передачи первичных (сводных) учетных документов для отражения в бухгалтерском учете в соответствии с утвержденным графиком документооборота и (или) порядком взаимодействия структурных подразделений и (или) лиц, ответственных за оформление фактов хозяйственной жизни, по предоставлению первичных учетных документов для ведения бухгалтерского учета | В составе документов учетной политики могут быть утверждены, к примеру: 1. График документооборота со сроками и порядком обработки учетной информации Учетная политика организации: образцы на 2021 год, как составить, примерыИногда законодательство позволяет организации выбирать между разными вариантами отражения хозяйственных операций или формами «первички». Однако свой выбор организация должна отразить в учетной политике, после чего неукоснительно ее придерживаться. В противном случае инспекторы зафиксируют нарушение правил учета. О том, как грамотно составить учетную политику, читайте в нашей статье. Что такое учетная политика организацииЕсть хозяйственные операции, которые можно отразить по-разному. Правила налогового учета (НУ) и бухучета (БУ) подразумевают несколько способов, и компания вправе выбрать один из них. Приведем примеры: Кроме того, у организаций есть право выбора: использовать унифицированные бланки первичных документов, либо разработать собственные. Это относится к накладной по форме № ТОРГ-12, графику отпусков, табелю учета рабочего времени, штатному расписанию и проч. ВНИМАНИЕУчетная политика (УП) — это внутренний документ компании, где зафиксированы все выбранные ею способы отражения операций и формы первичных документов. Например, в УП может быть закреплено, что амортизация основных средств начисляется линейным методом. Амортизационная премия не применяется. Стартовая величина резерва расходов по предстоящим отпускам считается по каждому сотруднику. При отгрузке товара используется унифицированная форма накладной ТОРГ-12 и т.д. Учетная политика для целей бухгалтерского учетаФормировать УП для целей бухучета должны все юридические лица. Это следует из пункта 3 ПБУ 1/2008 «Учетная политика организации». Придерживаться УП обязаны как головной офис, так и каждый филиал, подразделение и представительство организации (п. 9 ПБУ 1/2008). Учетная политика должна, в частности, обеспечивать: СПРАВКАРабочий план счетов — один из элементов УП для целей бухучета. Из всех счетов (утв. приказом Минфина от 31.10.2000 № 94н) организация выбирает те, которые будет использовать в своей работе. В крайнем случае, с разрешения Минфина, допустимо ввести новый счет. Для этого можно задействовать «свободные» номера из утвержденного плана (см. «План счетов бухгалтерского учета в 2020 году»). Учетная политика для целей налогового учетаЕсли Налоговый кодекс допускает различные способы учета, компания должна выбрать один из них и закрепить в своей УП. ВАЖНООтступать от утвержденной учетной политики нельзя. На это указал Конституционный суд в определении от 12.05.05 № 167-О. Там говорится, цитируем: «Однако, избрав конкретный вариант такой политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой». Кто составляет учетную политику организацииНикаких правил здесь нет. Не важно, кто в организации составляет учетную политику. Главное, чтобы она была грамотной и отвечала нуждам предприятия. Как правило, в небольших ООО разработкой этого документа занимается главный, либо единственный (если других нет) бухгалтер. Большие компании и холдинги привлекают к формированию УП руководителей, а иногда и аудиторов. Требования к оформлению учетной политики предприятияНи законы, ни другие нормативно-правовые акты не устанавливают жестких требований к оформлению учетной политики. В пункте 8 ПБУ 1/2008 сказано лишь о том, что необходимо составить организационно-распорядительный документ: приказ, распоряжение, стандарт и проч. На практике подавляющее большинство юрлиц поступают следующим образом: издают приказ об утверждении учетной политики за подписью директора. При налоговых проверках инспекторы обычно запрашивают этот документ. Если он отсутствует, некоторые хозяйственные операции могут признать неверно оформленными, что повлечет доначисление налогов, а также, возможно, начисление пеней и штрафов. СПРАВКАПриказ разрешено составить в свободной форме. Главное, поставить номер, дату и подпись. А также перечислить лиц, которые отвечают за соблюдение УП. Что касается самой политики, то ее можно изложить в тексте приказа, либо оформить в виде приложения. Чаще всего составляют две политики: отдельно налоговую и отдельно бухгалтерскую. В каждой из них оформляют несколько разделов: «основные средства», «распределение на прямые и косвенные расходы», «создание резервов» и т.д. Допустимы и любые другие варианты, если они отвечают нуждам компании. Утверждение учетной политикиПо общему правилу вновь созданные компании разрабатывают УП и применяют ее с начала своей деятельности и до конца периода (отчетного или налогового). Далее политику корректируют, либо оставляют старую. В первом случае издают новый приказ, во втором случае — по умолчанию продолжает действовать прежний документ. Сроки утверждения учетной политики для бухучета и для целей налогового учета — разные: ВАЖНОМенять учетную политику в середине отчетного или налогового периода не возбраняется. Но для это нужны существенные основания. Их два. Первое — появление новых операций или нового вида деятельности. Второе — поправки в законодательстве о налогах и сборах, либо в федеральных или отраслевых стандартах. Для целей БУ есть дополнительное основание — разработка или выбор более эффективного способа ведения бухучета. Как составить учетную политику организации на 2021 годНужно отразить изменения, которые вступят в силу. Вот основные новшества: Образец учетной политики организации на 2021 годСкачать образец учетной политики организации на ОСНО. Скачать образец учетной политики организации на УСН с объектом «доходы минус расходы». Скачать образец учетной политики организации на УСН с объектом «доходы». Скачать образец учетной политики организации на ЕСХН. Как составить учётную политику на 2021 годДо начала нового года необходимо утвердить учётную политику на следующий. Но в реальности руки главбуха часто доходят до этого только после сдачи годового отчёта. Рассматриваем правила составления учётной политики и рассказываем, что нужно поменять в 2021 году. В конце статьи — примеры учётных политик для разных отраслей. Каждая коммерческая организация должна разработать и утвердить правила ведения бухгалтерского и налогового учёта под свои особенности деятельности. За разработку учётной политики (УП) обычно отвечает тот, кто ведет бухгалтерию: главбух или внешний аутсорсер. Утверждает УП руководитель организации: Что нужно утвердить в учётной политикеДля бухгалтерского учётаПоложением о бухгалтерском учёте ПБУ 1/2008 «Учётная политика организации» определено, что в УП необходимо утвердить следующие составляющие. Для налогового учётаФормировать УП для целей налогообложения обязаны налогоплательщики, которые применяют ОСНО. Упрощенцам этот документ важен, когда нужно выбирать способ учёта конкретных операций при применении УСН или ЕСХН. УП для целей налогообложения предполагает выбор из возможных вариантов налогового учёта, предложенных законом, например: Организация в бухучёте применяет унифицированные бланки документов, а налоговый учёт ведет в самостоятельно разработанных регистрах. Поэтому в её УП будет записано: «Налоговый учёт ведётся обособленно от бухгалтерского в аналитических регистрах налогового учёта, разработанных организацией самостоятельно. Перечень регистров налогового учёта и их формы приведены в приложении № 1 к Учётной политике для целей налогообложения». Также в УП для целей налогообложения определяется порядок налогового учёта в тех случаях, когда Налоговый кодекс отдаёт его «на откуп» налогоплательщику. Например: Обязан ли ИП формировать учётную политикуПредприниматели не обязаны вести бухгалтерский учёт и не обязаны формировать учётную политику для бухгалтерского учёта. В налоговом учёте таких исключений нет ни для кого. Если ИП платит налоги в рамках ОСНО, он обязан формировать учётную политику. И только если деятельность ИП не предполагает использования разных вариантов учёта и ведения раздельного учёта, предприниматель вправе не утверждать учётную политику для целей налогообложения. Например, такое может быть при применении УСН (доходы) или патентной системы налогообложения (ПСН). Лайфхаки при составлении учётной политикиКогда нужно вносить изменения в учётную политикуДля бухгалтерского учётаПравилам внесения изменений в УП в целях бухгалтерского учёта посвящён третий раздел ПБУ 1/2008. Корректировать учётную политику нужно, если: C 1 января 2021 года вступил в силу ФСБУ 5/2019 «Запасы». Этот факт нужно отразить в УП организации следующим образом. Для налогового учётаВ соответствии со ст. 313 НК РФ, корректировать учётную политику для налогового учёта нужно, если: С 1 января 2021 года действует дополнение к ст. 288 НК РФ о том, что если налогоплательщик применяет пониженные ставки налога на прибыль и у него есть обособленные подразделения, нужно определять долю прибыли каждой обособки для каждой налоговой базы отдельно. Поэтому в УП необходимо внести дополнительный пункт о выборе показателя для расчёта: Как внести изменения в учётную политикуВот что нужно сделать для изменения учётной политики на 2021 год. Как оформить изменения в учётной политикеИзменения необходимо закрепить приказом или распоряжением руководителя организации (п. 8 ПБУ 1/2008). Примеры приказов и вариантов учётной политики доступны по ссылкам:

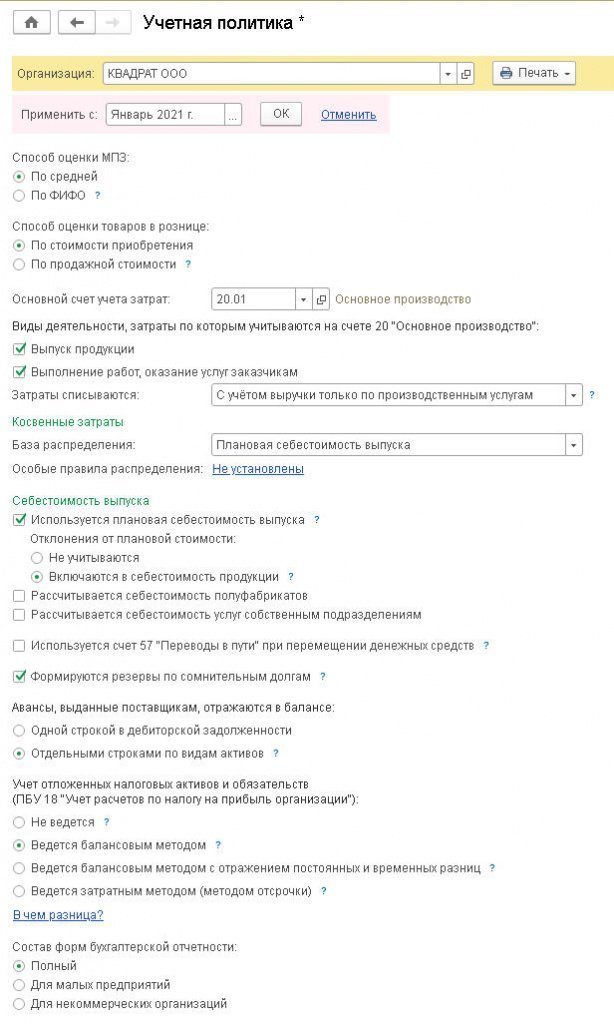

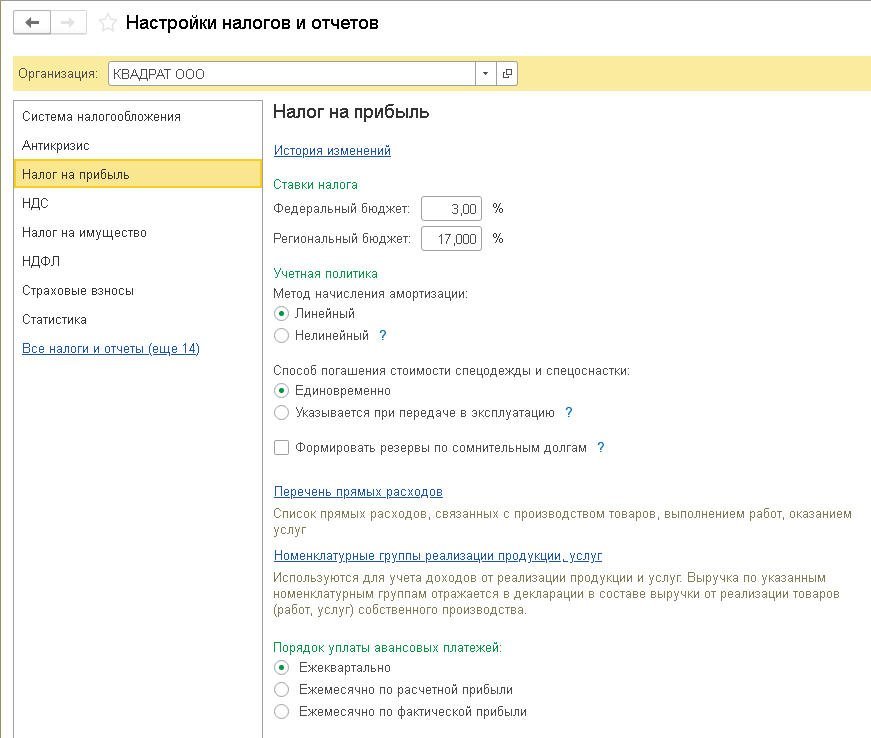

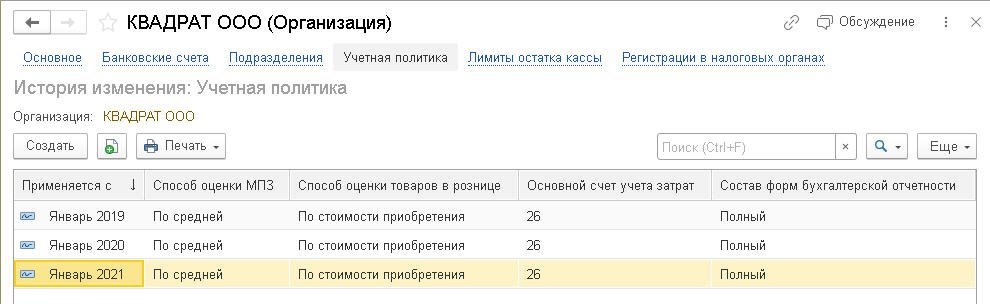

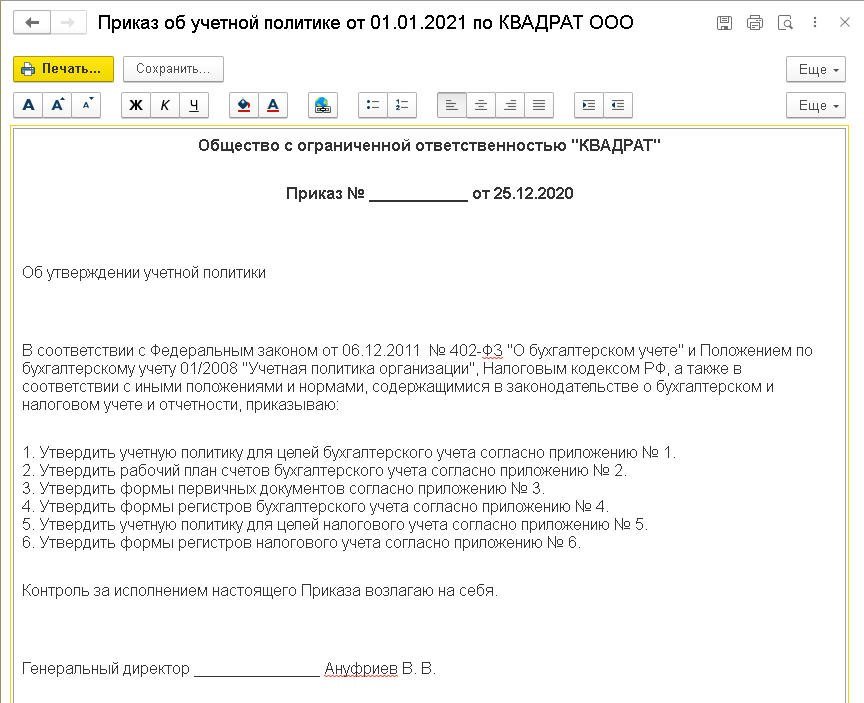

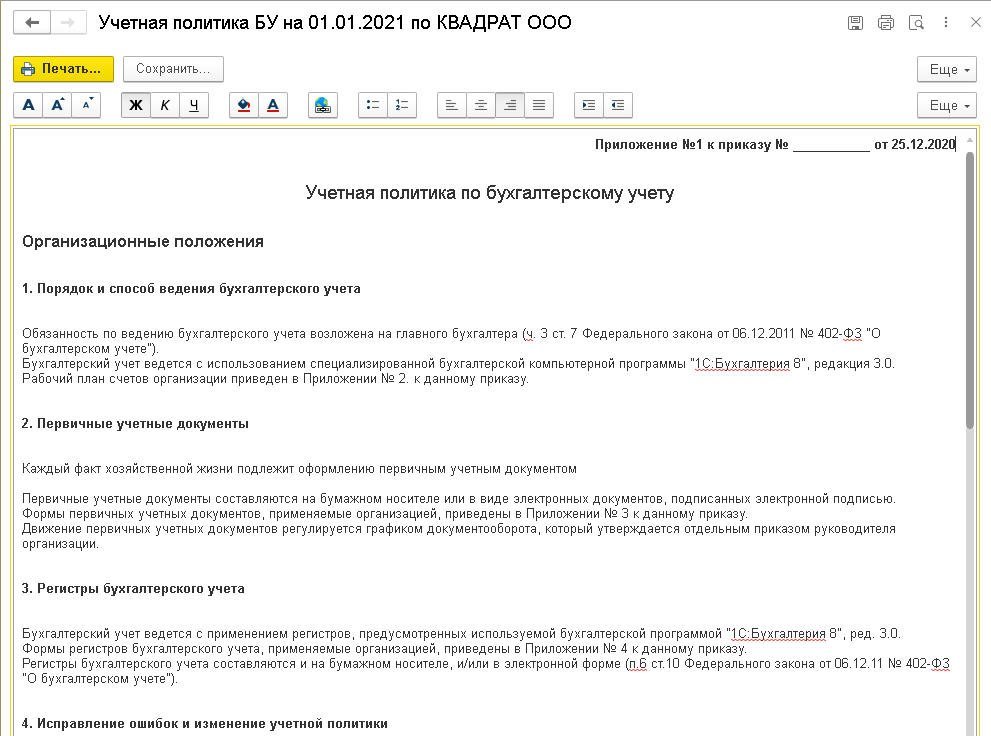

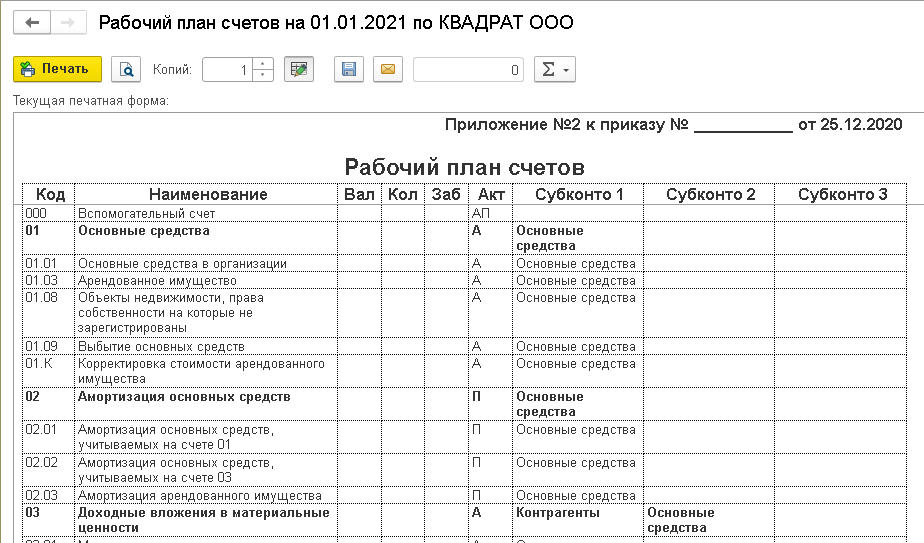

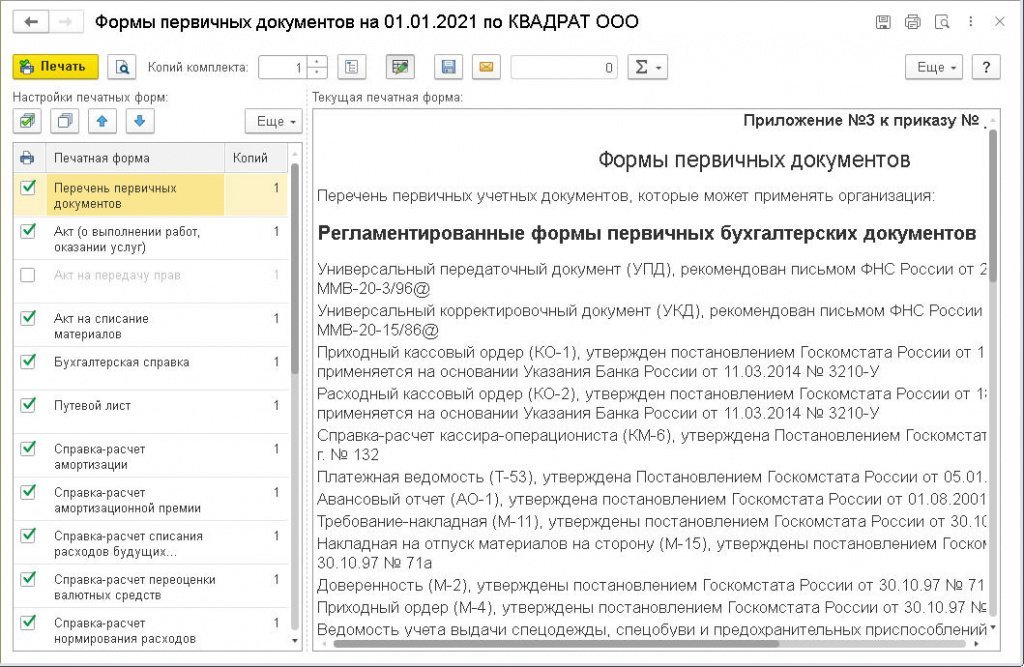

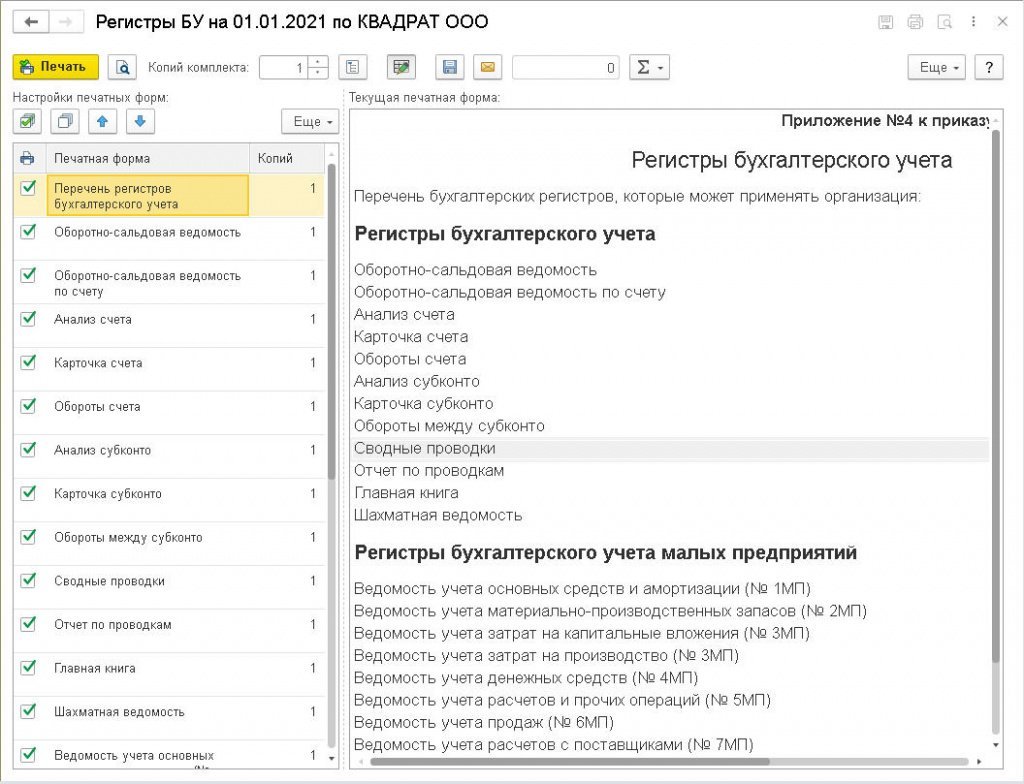

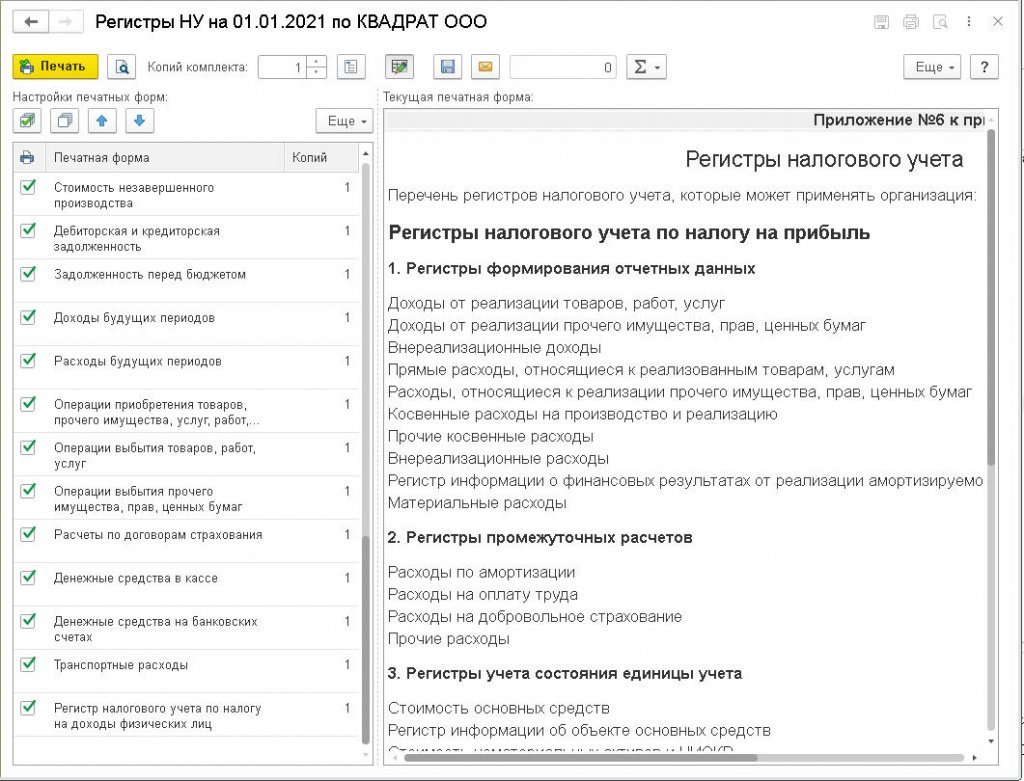

Пример учетной политики в бюджетном учреждении (нюансы)Как влияет тип учреждения на содержание учетной политикиБюджетное учреждение относится к группе государственных (муниципальных) учреждений наряду с автономными и казенными. Учетная политика каждого учреждения имеет свою специфику в зависимости: Содержание учетной политики бюджетного учреждения зависит: Об особенностях учетной политики автономного учреждения читайте в статье «Скачать бесплатно учетную политику автономного учреждения». Подготовительный этап разработки учетной политикиУчетная политика бюджетного учреждения (УП БУ) — основополагающий элемент учетного процесса. Разрабатывать ее необходимо всем бюджетным учреждениям. Другой вопрос — кто будет этим заниматься? По ст. 7 закона № 402-ФЗ «О бухучете» есть несколько вариантов решения этой задачи: Наиболее распространена ситуация, когда УП БУ разрабатывает главбух учреждения. Это позволяет: Разработка УП БУ специалистами централизованной бухгалтерии позволяет учреждению сэкономить финансовые ресурсы и решить иные важные задачи (например, по снижению налоговых рисков). ВАЖНО! С 01.01.2019 все бюджетные организации обязаны публиковать свою учетную политику на сайте централизованной бухгалтерии, а также подробно раскрывать ее положения в отчетности (п. 9 приказа Минфина от 30.12.2017 № 274н). Структура учетной политики бюджетной организацииСтруктура УП БУ определяется самим учреждением с учетом обязательных элементов, регламентированных законом № 402-ФЗ о бухучете и отраслевыми НПА. К примеру, в п.6 Инструкции к единому плану счетов для госучреждений (утвержден приказом Минфина РФ от 01.12.2010 № 157н) предусмотрены следующие обязательные составные части УП БУ: Об основных разделах плана счетов учреждения и составе бюджетных счетов читайте здесь. О том, с какого документа начинается любая инвентаризация, читайте в статье «Приказ о проведении инвентаризации — образец заполнения». Полный набор форм первичных документов, учетных регистров и отчетности для бюджетных учреждений вы найдете в КонсультантПлюс. Если у вас нет доступа к этой правовой системе, полный пробный доступ можно получить бесплатно. УП БУ включает в себя положения, относящиеся к бухгалтерскому и налоговому учету. Поскольку эти положения не всегда совпадают, учетная политика либо состоит из двух частей (бухгалтерской и налоговой), либо представлена двумя самостоятельными документами. Разработанную учетную политику потребуется утвердить приказом. Форму приказа об утверждении учетной политики можно скачать здесь. Приложения к учетной политике бюджетного учрежденияСпецифика бюджетного учетного процесса способствует тому, что УП БУ отличается от учетной политики коммерческой фирмы многообразием приложений. Если коммерческая фирма может ограничиться стандартным набором обязательных приложений к своей учетной политике (рабочий план счетов, график документооборота, формы учетных регистров и первички), то УП БУ только этими элементами не обходится. О приложениях к учетной политике коммерческой компании читайте здесь. В приложениях к УП БУ в зависимости от специфики его работы может детализироваться информация (кроме перечисленных обязательных элементов) в виде: Разработчик УП БУ определяет самостоятельно (исходя из специфики работы и требований НПА): О том, как в БУ проводится инвентаризация обязательств, читайте в материале «Инвентаризация финансовых обязательств в бюджетном учреждении». Методологические аспекты составления учетной политикиПри разработке УП БУ в части методологических вопросов бухучета требуется учесть следующее: Далее остановимся на методологических нюансах УП БУ в разрезе основных объектов учета. Учет нефинансовых активов Посвященный учету нефинансовых активов раздел УП БУ может содержать: О специфике учета ОС в бюджетных учреждениях читайте здесь. Учет финансовых активов При разработке этого раздела УП БУ предусматривается: О том, какую нормативку учесть при разработке данного раздела УП БУ, читайте в статье «Учет кассовых операций в бюджетных учреждениях (нюансы)». Соответствующий раздел может включать порядок учета отдельных видов обязательств: Об учетно-методических аспектах по бюджетным обязательствам читайте здесь. Учет финансовых обязательств Среди важных моментов, описываемых в данном разделе УП БУ, можно назвать: Резервы предстоящих расходов В данном разделе УП БУ расписываются нюансы формируемых учреждением резервов. К примеру, по резерву для предстоящей оплаты отпусков можно предусмотреть следующие учетные элементы: В УП БУ отражаются: О том, чем примечательна организация бухучета в бюджетном учреждении, читайте в статье «Ведение бухгалтерского учета в бюджетных учреждениях». Налоговая учетная политика бюджетного учреждения: где скачать образец на 2021 годВ учетной политике для целей налогового учета в УП БУ отражаются следующие учетные особенности: Образец УП БУ, сформированной как документ, объединяющий бухгалтерскую и налоговую ее части, можно увидеть и скачать на нашем сайте. Как внедрить разработанную учетную политику в учетный процесс учрежденияДля того чтобы разработанная по всем правилам УП БУ на законных основаниях стала применяться в учреждении, требуется комплекс предварительных организационных мероприятий: О том, как часто требуется утверждать учетную политику, читайте в материале «Нужно ли каждый год утверждать учетную политику?». Процесс разработки и внедрения УП БУ представляет собой комплекс мероприятий. При этом каждый этап требует от ответственных лиц жесткой исполнительской дисциплины и безусловного знания бухгалтерского и бюджетного законодательства. Как и когда учреждение может изменить учетную политикуУчреждение обязано поддерживать свою учетную политику в актуальном состоянии, а также вправе изменять применяемые учетные способы. В таких случаях в УП БУ вносятся изменения. Их правила таковы: О том, какие процедуры помогают улучшить учетную политику, читайте в статье «Анализ и аудит учетной политики в организации (нюансы)». ИтогиПример учетной политики в бюджетном учреждении, образец которого размещен на нашем сайте, поможет разобраться в нюансах и тонкостях разработки данного документа и его внедрения в учетный процесс учреждения. Чтобы учетная политика способствовала повышению достоверности учетной информации и формируемой на ее основе отчетности, необходимо разрабатывать ее с учетом специфики деятельности учреждения и поддерживать в актуальном состоянии. Составление учетной политики организации в 2021 году в 1С:Бухгалтерии 8Что такое учетная политика и зачем она нужнаВ настоящее время федеральными стандартами бухгалтерского учета предусматривается сразу несколько способов применения счетов бухучета, оценки активов и обязательств, погашения их стоимости, проведения инвентаризации и осуществления документооборота. Организации не вправе произвольно применять все эти способы параллельно друг с другом и должны из всей совокупности методов ведения бухучета выбрать те, которые подходят лично им. Выбранные способы ведения бухучета закрепляются в таком обязательном документе, как учетная политика организации. В самом общем виде учетная политика – это избранные организацией методы и способы группировки и оценки фактов хозяйственной деятельности, амортизации основных средств, применения регистров бухучета, а также обработки информации. Учетная политика позволяет ответить на вопрос, каким именно образом та или иная организация учитывает свои затраты, оценивает ОС, НМА, производственные запасы, незавершенное производство, готовую продукцию и признает прибыль от продажи продукции. В ней закрепляются все применяемые организацией методы первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. Отсутствие учетной политики вызывает затруднения в определении того, насколько правильно организация ведет оценку своих активов, затрат, прибыли и в конечном счете рассчитывает и уплачивает налоги. В связи с этим учетная политика обязательна для всех без исключения организаций, осуществляющих экономическую деятельность и обязанных вести бухгалтерский учет. Несоблюдение правил учетной политики расценивается как грубое нарушение правил учета доходов и расходов по ст. 120 НК РФ. Минимальный штраф по данной норме составляет 10 000 рублей. Максимальный же штраф, который назначается за несоблюдение учетной политики, приведшее к занижению налоговой базы, составляет 20% от суммы неуплаченного налога, но не менее 40 000 рублей. Как сформировать и утвердить учетную политику организации в 2021 годуУчетную политику организация формирует самостоятельно, но с соблюдением ряда обязательных требований. Данные требования установлены в том числе положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденным приказом Минфина от 06.10.2008 № 106н. Так, в отношении каждого объекта выбирается один из способов ведения бухучета, допускаемых федеральными стандартами. Если по какому-либо объекту способ ведения учета стандартами не установлен, то организация вправе самостоятельно его разработать и утвердить (ч. 4 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). По общему правилу организация выбирает способы ведения бухучета независимо от всех прочих организаций. Но если головная организация утверждает собственные стандарты бухгалтерского учета, обязательные к применению его дочерними предприятиями, то дочерние общества обязаны выбрать способы ведения бухгалтерского учета исключительно исходя из утвержденных организацией стандартов (п. 5.1 приказа Минфина от 06.10.2008 № 106н). В свою очередь организации, применяющие упрощенные способы учета, при отсутствии в ПБУ соответствующих способов учета по конкретному вопросу вправе формировать учетную политику, руководствуясь исключительно требованием рациональности. При этом учетная политика каждой организации в обязательном порядке должна содержать следующие элементы (п. 4 приказа Минфина от 06.10.2008 № 106н): Учетная политика организации формируется главным бухгалтером и утверждается руководителем организации соответствующей организационно-распорядительной документацией. В частности, учетная политика может утверждаться приказом или распоряжением генерального директора организации (п. 8 приказа Минфина от 06.10.2008 № 106н). Все существенные способы ведения бухучета, утвержденные в учетной политике, подлежат раскрытию в бухгалтерской (финансовой) отчетности организации. При этом в промежуточной бухотчетности информацию об учетной политике организации указывать не обязательно. Исключения составляют случаи внесения изменений в учетную политику (приказ Минфина от 28.04.2017 № 69н). Порядок применения и изменения учетной политики в 2021 годуУчетная политика должна применяться последовательно из года в год. Утвержденная организацией учетная политика обязательна к применению всеми ее филиалами, представительствами и иными подразделениями, включая выделенные на отдельный баланс, независимо от их места нахождения. Вновь созданные организации и организации, возникшие в результате реорганизации, должны разработать и утвердить учетную политику не позднее 90 дней со дня своей госрегистрации. В таких случаях учетная политика будет считаться применяемой со дня такой регистрации. При этом в ряде случаев организация может вносить в свою учетную политику изменения. Так, изменение учетной политики допускается в следующих случаях (ч. 6 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»): Изменение учетной политики производится с начала отчетного года. Все изменения вносятся на основании распоряжения или приказа директора организации. Последствия изменений, способные оказать существенное влияние на финансовое положение организации, должны оцениваться в денежном выражении. Оценка производится на дату, с которой применяется измененный способ ведения бухгалтерского учета (п. 13 приказа Минфина от 06.10.2008 № 106н). Изменения, способные оказать существенное влияние на финансовое положение организации, подлежат обособленному раскрытию в бухгалтерской отчетности. Кроме того, при изменении учетной политики организация должна указать причину и содержание таких изменений, суммы корректировок, связанных с изменением учетной политики, по каждой статье отчетности, а также сумму соответствующей корректировки, относящейся к прошлым отчетным периодам (п. 21 приказа Минфина от 06.10.2008 № 106н). Как настроить и распечатать учетную политику организации в «1С:Бухгалтерии 8»В «1С:Бухгалтерии 8» редакции 3.0 настройки учетной политики выполняются в форме Учетная политика (рис. 1). Рис. 1. Регистр «Учетная политика» Перейти к форме можно из раздела Главное либо непосредственно из карточки организации по гиперссылке Учетная политика. Выполненные настройки сохраняются в виде записи регистра сведений Учетная политика и действуют начиная с даты, указанной в поле Применять с. Каждая запись регистра характеризует состояние учетной политики организации за определенный период. Перейти к списку настроек учетной политики можно по гиперссылке История изменений. Учетная политика определяет правила бухгалтерского учета. Настройки для целей налогового учета выполняются в отдельной форме Настройки налогов и отчетов (рис. 2), которая доступна из раздела Главное по гиперссылке Налоги и отчеты. Рис. 2. Настройки налогов Программа позволяет сформировать комплект макетов печатных форм приказа об учетной политике вместе с приложениями в соответствии с заданными настройками. Это можно сделать по кнопке Печать из формы Учетная политика (рис. 1) либо из списка настроек учетной политики, предварительно выделив курсором требуемую запись регистра Учетная политика (рис. 3). Рис. 3. Список настроек учетной политики Программа предлагает следующий комплект макетов печатных форм: Приказ об учетной политике (рис. 4); Учетная политика по бухгалтерскому учету (Приложение № 1 к Приказу); Рабочий план счетов (Приложение № 2 к Приказу); Формы первичных документов (Приложение № 3 к Приказу); Регистры бухгалтерского учета (Приложение № 4 к Приказу); Учетная политика по налоговому учету (Приложение № 5 к Приказу); Регистры налогового учета (Приложение № 6 к Приказу). Рис. 4. Макет Приказа Состав разделов и подразделов учетной политики для целей бухгалтерского и налогового учета (Приложения № 1 и № 5) зависит от используемой функциональности программы в целом (раздел Главное – Функциональность), а также от применяемой системы налогообложения и выполненных настроек учетной политики для конкретной организации. Например: если в организации не используются нематериальные активы и в программе отключена соответствующая функциональность по учету НМА (форма Функциональность программы – Нематериальные активы), то в макетах печатных форм Учетная политика по бухгалтерскому учету и Учетная политика по налоговому учету будут отсутствовать подразделы, относящиеся к учету НМА и НИОКР; если в программе отключена функциональность по учету спецодежды, оборудования и инструментов (форма Функциональность программы – Запасы), то в макете Учетная политика по налоговому учету будет отсутствовать подраздел, посвященный учету таких спецпредметов для целей налогообложения прибыли; если организация не выпускает продукцию и не выполняет работы производственного характера, то в макетах печатных форм учетной политики по бухгалтерскому и налоговому учету будут отсутствовать подразделы, посвященные незавершенному производству и готовой продукции; если организация применяет упрощенную систему налогообложения, то в макете Учетная политика по налоговому учету будет содержаться только раздел Налог на доходы физических лиц, а в макете Регистры налогового учета будут отсутствовать формы регистров налогового учета по налогу на прибыль; раздел Налоговый учет по налогу на добавленную стоимость будет включен в макет учетной политики по налоговому учету, только если организация ведет раздельный учет НДС. Обратите внимание, что предлагаемые варианты макетов печатных форм Учетная политика по бухгалтерскому учету (Приложение № 1) и Учетная политика по налоговому учету (Приложение № 5) ориентированы прежде всего на предприятия малого бизнеса и формируются по принципу разумного и необходимого минимума. Пользователь самостоятельно может внести любые дополнения в макеты печатных форм бухгалтерской и/или налоговой учетной политики. Для этого в командной панели формы предназначены кнопки редактирования (рис. 5). Рис. 5. Фрагмент макета печатной формы бухгалтерской учетной политики Некоторые положения учетной политики отражены в макетах по умолчанию и при необходимости должны быть отредактированы пользователем. Например, если с нового года в организации поменялись методы определения прямых расходов, то в регистре Настройки налогов и отчетов в разделе Налог на прибыль (рис. 2) следует перейти по гиперссылке Перечень прямых расходов и указать правила, отличные от правил, установленных для предыдущего налогового периода. Помимо этого, указанные изменения надо отразить в Приложении № 5 к Приказу. При помощи кнопки Сохранить скорректированные макеты учетной политики (Приложения № 1 и № 5) можно сохранить в файл в формате htm. В этом же формате можно сохранить и сам приказ. Рабочий план счетов оформляется в виде Приложения № 2 к Приказу об учетной политике (рис. 6). Рис. 6. Фрагмент Плана счетов В Приложении № 3 к Приказу об учетной политике представлены перечень и формы применяемых организацией первичных учетных документов (рис. 7). Рис. 7. Формы первичных документов В перечне первичных учетных документов содержатся как регламентированные законодательством формы (например, универсальный корректировочный документ, приходный кассовый ордер (КО-1), товарная накладная ТОРГ-12 и т. д.), так и другие формы, реализованные в программе (например, акт на списание материалов, разнообразные справки-расчеты и т. д.). Печатные формы первичных документов, не регламентированных законодательством, по умолчанию помечены флагами в настройках печатных форм и автоматически включаются в Приложение № 3 при печати. Если какая-либо форма не используется организацией, ее следует убрать из перечня. Если эта форма нерегламентированная, то в настройках печатных форм потребуется отключить соответствующий флаг. Перечень и формы используемых организацией регистров бухгалтерского учета включены в Приложение № 4 к Приказу об учетной политике (рис. 8). Рис. 8. Регистры бухгалтерского учета Перечень и формы регистров налогового учета представлены в Приложении № 6 (рис. 9). Рис. 9. Регистры налогового учета Неиспользуемые регистры бухгалтерского и налогового учета следует удалить из перечня и отключить соответствующие флаги в настройках печатных форм. При внесении дополнений или изменений в учетную политику проще всего распечатать новый приказ об учетной политике с новым комплектом приложений к нему. Либо можно отредактировать предлагаемые файлы и оформить приказ о дополнении в учетную политику с внесением нового раздела или с изменением формулировки уже существующего раздела учетной политики организации.

|