можно ли взять ипотеку на ремонт новой квартиры

«Вторичка» с ремонтом или новостройка? Как госпрограммы заставляют нас переплачивать

Семейная и «антикризисная» ипотечные программы под 6% и 6,5% привлекают низкими ставками, но действуют только на первичном рынке. Не все готовы покупать квартиру без отделки и тем более брать дополнительный кредит на ремонт. На примере ВТБ посмотрим, что оптимальнее – новостройка без ремонта или готовая квартира.

ВТБ снизил проценты по программе «Больше метров – ниже ставка». Если берёте квартиру больше 65 кв м, банк даёт скидку к кредиту 0,8%. Итоговая минимальная ставка – 7,6%, что на 1,1 процентный пункт выше популярной ипотеки с господдержкой.

Ипотека — мир контрастов. Фото: pinimg.com.

В банке считают, что их программа – настоящее спасение для заёмщиков, не попадающих под условия госпрограммы. Предложение «Больше метров – ниже ставка» действует и на первичном, и на вторичном рынке. А скидка на квартиры большей площади расширяет выбор заёмщика.

Сравним условия программ

«Больше метров – ниже ставка» ВТБ

до 12 млн руб. в Москве, Подмосковье, Санкт-Петербурге и Ленобласти

до 6 млн руб. – другие регионы

6,1% годовых с комплексным страхованием

Новостройки и готовые квартиры

31 декабря 2020 года

Сколько будем платить?

Возьмём две «трёшки» в регионе за 4,5 млн рублей – в готовом доме и в новостройке. Обе с одинаковой площадью – 65 кв м. На «вторичке» есть базовый ремонт, в новостройке – серые стены. Срок кредита – 10 лет.

Вторичное жильё:

Новостройка:

При прочих равных платежи – практически одинаковые. На «первичку», конечно, ниже первоначальный взнос, можно использовать маткапитал. Однако не забываем, что нужен ремонт.

Черновую отделку можно заказать у застройщика. Фото: rvb32.ru.

В среднем застройщик берёт 7 тыс. рублей за квадратный метр, делая черновую отделку. Обычно это обои под покраску, крашеный потолок, простая сантехника и ламинат. На 65 кв метров получится 455 000 рублей.

Это цена квартиры с черновым ремонтом, без учёта кухни и мебели. На более-менее приличную кухню с варочной панелью, духовым шкафом и холодильником придётся заложить ещё около 150 тыс. рублей.

Выбор делает каждый заёмщик в зависимости от своего дохода и желаний. В конце концов, на покупку квартиры влияет не только цена и площадь. Многое зависит от района, дома и даже настроения будущего хозяина.

Мифы об ипотеке: нужно ли бояться кредитов на жилье

Ипотечные кредиты часто сопряжены с предубеждениями и мифами. Например, что ипотечную квартиру сложно продать и опасно покупать. Вместе с сотрудниками банков, юристами и психологами рассказываем о самых популярных заблуждениях по поводу жилищных кредитов.

Миф № 1. Ипотека — кабала на всю жизнь

Один из самых распространенных мифов заключается в том, что ипотека — это кредит, который придется платить до пенсии, что это «хомут» и «кабала». Именно такое предубеждение останавливает многих от оформления кредита. Но на практике это далеко не всегда так.

Банки выдают ипотеку на длительный срок — до 20–30 лет. Однако многие заемщики гасят ипотеку раза в два быстрее, чем изначально планировали, отмечает руководитель центра разработки ипотечных продуктов ПСБ Марина Заботина. Например, в ПСБ средний срок ипотечного кредита составляет семь лет. «Для частичного или полного досрочного погашения займа многие используют собственные накопления, налоговый вычет за квартиру или маткапитал. Кроме того, сегодня на рынке есть льготные программы кредитования, ставки по которым значительно ниже, чем по стандартным ипотечным программам», — пояснила она.

Безусловно, к оформлению ипотеки нужно подходить обдуманно, взвесив свои финансовые возможности и нагрузку, а также изучить условия кредитования в разных банках. «Даже если заемщик уверен в своих финансовых возможностях, лучше оформить ипотеку на максимальный срок — это позволит комфортно выплачивать аннуитетные платежи даже в случае снижения доходов или заметного роста расходов (например, при рождении ребенка)», — рекомендовала Марина Заботина.

Комфортный платеж

По данным Национального бюро кредитных историй (НБКИ), в первом полугодии 2021 года размер рекомендованного семейного дохода, при котором можно комфортно погашать средний ипотечный кредит в России, составил 78,2 тыс. руб. (+11,3% за год). Для московской семьи этот показатель составляет 168,7 тыс. руб. (+12,6%).

Миф № 2. Квартиру не отберут, если в ней прописаны дети

Некоторые заемщики считают, что если в ипотечной квартире прописаны дети, то банк ее не сможет изъять в случае большой просрочки по кредиту. Но это не так. «Законодательство не предусматривает ограничений для изъятия у должника ипотечного жилья, поэтому, даже если ипотечная квартира это единственное жилье для детей должника, она все равно будет изъята для погашения ипотечного кредита», — предупредил управляющий партнер юридической фирмы «ГК Лигал» Кирилл Гавриличев.

По его словам, в судебной практике закрепился подход, что право несовершеннолетних детей на пользование жильем производно от права родителей проживать в жилом помещении. Соответственно, если ипотечное жилье изымается, то прекращается право на проживание детей в квартире. Даже если не снимать детей с регистрационного учета добровольно, то банк сможет снять детей с регистрации через суд, добавил юрист.

Миф № 3. После развода ипотеку платит супруг, который оформил кредит

После расторжения брака ипотека платится тем супругом, с которым заключен договор ипотеки. Однако, поскольку часто ипотека признается общим долгом супругов, то при разделе ипотечной квартиры супруг, заплативший после расторжения брака больше платежей, вправе требовать, чтобы ему выделили большую долю в квартире, отметил Кирилл Гавриличев.

По его словам, часто супруги-созаемщики не решают, кто будет платить ипотеку, и кредит платит только один из супругов. «Несмотря на то что кредит погашен, у платившего супруга появляется право регрессного требования возрата денежной суммы к бывшему супругу в размере половины уплаченных платежей. Данные споры иногда становятся для неплатившего супруга кабальными. Поэтому после расторжения брака настоятельно рекомендую супругам решить вопрос с ипотекой — разделить ее пополам или передать кредит с квартирой одному супругу, а второго освободить от долга», — советует юрист.

Читайте также

Миф № 4. Продать ипотечную квартиру нельзя, пока не погасишь кредит

Еще одно частое заблуждение — ипотечную квартиру нельзя продать и опасно покупать. Это мнение тоже ошибочное. Сделки с ипотечными квартирами действительно имеют свои нюансы. Самая главная особенность — проводить такие операции можно только с согласия банка. Также можно досрочно погасить ипотеку, а потом продать. Подробнее о способах продажи ипотечной квартиры читайте в материале «Как продать квартиру в ипотеке: 4 варианта».

«Обычно, для того чтобы продать квартиру, достаточно получить только согласие банка или использовать механизмы погашения ипотеки. Но зачастую также могут требовать оценку стоимости, документы БТИ (техпаспорт и экспликацию), выписку ЕГРН и выписку из домовой книги для подтверждения отсутствия обременения и зарегистрированных лиц», — говорит юрист Никита Тарновский. В большинстве случаев покупка ипотечной квартиры, наоборот, гарантирует чистоту сделки и безопасность, поскольку банк уже полностью проверил объект перед выдачей кредита, добавил эксперт.

Миф № 5. Получить льготы по ипотеке сложно

Некоторые заемщики при оформлении ипотеки даже не подозревают о наличии льгот и специальных ипотечных программ по сниженным ставкам. Среди них, например, семейная ипотека, льготная ипотека на новостройки, сельская ипотека, дальневосточная ипотека. Выдача таких кредитов является стандартной, главное — вписаться в рамки программы.

Например, семейная ипотека под 6% годовых с этого года распространяется на семьи с первенцем. Программа ограничена по сумме кредита: для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области — 12 млн руб., для других регионов — 6 млн руб. Срок кредита — до 30 лет, первоначальный взнос — от 15%.

Для многодетных семей предусмотрена льгота, по которой государство выделяет до 450 тыс. руб. на ипотеку. Также можно воспользоваться маткапиталом — направить его на первоначальный взнос или выплату основного долга. В регионах часто действуют свои ипотечные программы. Узнать о них можно на сайте местного правительства или администраций.

Читайте также

Миф № 6. Снизить переплату по кредиту практически невозможно

По словам экспертов, это зависит от варианта погашения ипотечного кредита. Так, заемщик может снизить размер ежемесячного платежа или уменьшить срок ипотеки, отмечает главный аналитик «Росбанк Дом» Ирина Бабина. По ее словам, вариант сокращения срока кредитования — наиболее выгодный для уменьшения переплаты по кредиту. «При сокращении срока в составе ежемесячного платежа увеличивается часть, которая идет на погашение тела кредита, и уменьшается часть процентов. Дальнейшее погашение происходит быстрее, так как начисляется меньше процентов и переплата сокращается», — объяснила она.

Чтобы выбрать приемлемый вариант, заемщик должен оценить, что для него важнее — снизить сумму ежемесячного платежа, сократив свои расходы, или уменьшить срок кредита, увеличив ежемесячные выплаты. «Если нет уверенности в стабильности своих доходов, то разумнее снизить сумму платежа. Если финансовое положение стабильно — лучше сократить срок кредитования, увеличив при этом размер ежемесячного платежа», — рекомендовала Марина Заботина из ПСБ.

Миф № 7. Рефинансировать ипотеку всегда выгодно

Это не всегда так. По сути, рефинансирование — это выдача нового кредита, которая сопряжена с расходами. Например, заемщику нужно будет повторно оформить отчет об оценке недвижимости, страховой полис жизни и здоровья. По мнению экспертов, рефинансировать кредит выгодно, если это поможет снизить ставку не менее чем на 1–1,5%.

Рефинансирование ипотеки может быть нецелесообразным, если заемщик выплатил большую часть кредита. Если речь идет об аннуитетном платеже (а таких кредитов большинство), в первые годы выплат большую часть в ежемесячном платеже составляют проценты и меньшую — сам основной долг. По мере выплат доля, приходящаяся на проценты в платеже, снижается, заемщик больше гасит долг.

«При рефинансировании банк пересчитывает график платежей заново. То есть вы снова начинаете отдавать большую часть суммы в счет уплаты процента. Общее правило таково, что в случае выплаты более половины кредита в рефинансировании уже нет большого смысла, а порой это даже невыгодно с учетом перерасчета», — говорит эксперт аналитического центра ЦИАН Виктория Кирюхина.

Читайте также

Миф № 8. Ипотека приводит к депрессиям и ограничениям

Наличие ипотеки меняет жизнь заемщика и сказывается на его эмоциональном состоянии, особенно если в жизни происходят стрессовые ситуации (потеря работы или болезнь). В таких случаях лучше сразу обращаться в банк с просьбой предоставить ипотечные каникулы.

Но многое при получении ипотеки зависит от самого заемщика. Для некоторых долгосрочный кредит становится ограничителем: люди боятся рисковать, сменить работу, если прежняя их не устраивает, говорит психолог Ксения Аверс. У некоторых действительно случаются депрессии, отмечает она.

Но не всегда ситуация складывается негативно: для некоторых людей ипотека, наоборот, становится точкой карьерного роста, добавляет нейропсихолог Елена Данилова. По ее словам, многое зависит от того, какие установки преобладают в сознании и подсознании человека — таким и будет его отношение к долгу. «Нельзя сказать однозначно, что на 20 лет человек проваливается в депрессию и всю свою дальнейшую жизнь посвящает выплатам за жилье. Поэтому для тех, кто нацелен развиваться в профессии, кредит — это дополнительная мотивация. Для тех, кто не привык быть должным, обслуживать долгосрочные кредиты будет сложнее», — отметила эксперт.

Важно и то, как сам заемщик расценивает ипотеку: как вынужденную меру, которая не несет радости, или как возможность иметь свое жилье и чувствовать себя в нем комфортно. Единственная страховка от стрессов при ипотеке — это соблюдение правил финансовой грамотности и кредитной нагрузки.

Как купить квартиру с перепланировкой в ипотеку: можно и нельзя

Типовые планировки квартир, особенно в старом жилом фонде, не всегда удобны, а многие морально устарели. У хозяев, конечно, часто чешутся руки, чтобы что-то переделать, однако это может быть чревато для продавца, но особенно для покупателя. Сайт «РИА Недвижимость» решил выяснить, одобрит ли банк ипотеку на квартиру с перепланировкой.

Все зависит от оценщика

Если человек хочет купить в ипотеку квартиру, где сделана перепланировка, у него могут возникнуть некоторые проблемы с банком.

«О существующей перепланировке или переустройстве банк узнает из оценочного альбома, который ему готовит аккредитованная оценочная компания. Предоставление оценочного альбома является обязательным атрибутом любой сделки, где привлекаются кредитные средства», — говорит ведущий менеджер департамента вторичного жилья агентства недвижимости «Азбука Жилья» Александр Лунин.

Оценщик приезжает в квартиру, делает фотографии. Затем он сравнивает планировку с поэтажным планом. Технический план без перепланировки нарисован черными линиями, красными оценщик обозначает неузаконенные изменения. Если есть расхождения, оценщик отражает их в своем альбоме. Он сопровождает их пояснениями: может ли такая перепланировка быть согласована, и сколько это приблизительно стоит. Далее банк принимает решение о выдаче кредита на покупку квартиры.

При этом если речь идет о незначительных перепланировках или переоборудованиях, банки, как правило, их пропускают. «Например, передвинутая электроплита, снесенный встроенный шкаф, немного сдвинутый вход в комнаты или кухню, объединенный санузел (без переноса «мокрых зон»), сдвинутая система отопления (батареи), убранные двери, — все это не станет препятствием для одобрения кредита», — полагает эксперт.

Самому покупателю следует поинтересоваться у продавца, осуществлял ли он в квартире какие-то перестройки, даже мелкие. Эту задачу можно поставить перед риелтором, попросив его выяснить, не будет ли проблем с согласованием этих перепланировок у банка.

Позиция банка

В ситуации с согласованием ипотеки на квартиру с перепланировкой многое зависит от конкретного банка.

В банке «Уралсиб» отметили, что в целом они допускают наличие неузаконенной перепланировки, если она не затрагивает капитальные стены или несущие конструкции. Не одобрит банк также объект с переносом «мокрых точек» или установкой систем отопления не по проекту. Перепланировка гипсокартоном (например, когда заизолированы смежные комнаты) для банка является некритичной.

Но если перепланировка не узаконена и изменения критичные, то квартиру можно будет одобрить только после приведения помещения в изначальный вид. Или если будет получено разрешение властей, то есть планировка будет узаконена, добавили в пресс-службе Сбербанка.

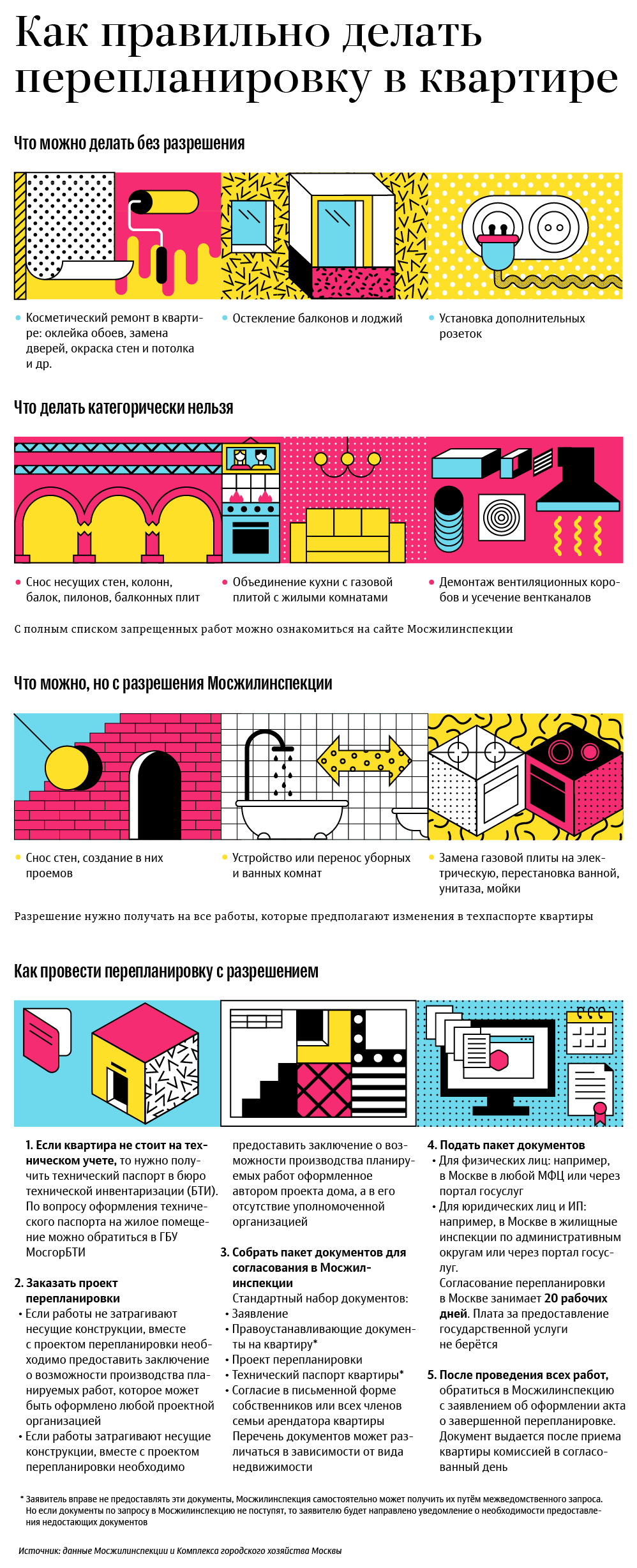

Памятка «перепланировщика»

Перепланировки бывают разные. Некоторые из них можно узаконить, а какие-то — категорически нельзя. Полный список тех и других размещен на портале мэра Москвы. Общие правила по России в основном совпадают. Так, например, не требует согласования косметический ремонт помещений, в том числе с заменой полов, потолков, а также устройство встроенной мебели, перестановка бытовых напольных электроплит в пределах кухни. Также можно не согласовывать перенос в пределах квартиры нагревательных и газовых приборов и замену столярных элементов фасадов здания.

На другие виды работ, которые не относятся к разрешенному списку, но при этом не затрагивают конструктивную прочность дома и его архитектурный облик, собственник должен предоставить в Мосжилинспекцию проектное решение (эскиз), выполненный им самим в виде поэтажного плана квартиры с указанием планируемых работ.

Но если работы все же затрагивают несущие конструкции здания и общедомовые инженерные коммуникации, то они могут выполняться только по предварительному проекту. К ним относятся, например, перенос туалета и ванных комнат, а также работы, связанные с газом.

При этом есть целый спектр работ, выполнение которых категорически запрещено и не может быть согласовано: затруднение доступа к инженерным коммуникациям, нарушение прочности несущих конструкций здания, при котором может произойти их разрушение, а также ликвидация и уменьшение сечения каналов естественной вентиляции.

Также нельзя переносить батареи на лоджии, балконы и веранды и устраивать полы с подогревом от общедомовых систем горячего водоснабжения и отопления. Кроме того, запрещено устраивать проемы между жилыми комнатами и газифицированными кухнями без плотно закрывающейся двери и объединять кухни с газовой плитой с жилой комнатой. Такая перепланировка не может быть согласована.

Кредиты на ремонт квартиры и дома

Если вы хотите оформить кредит на ремонт квартиры, вашему вниманию предлагаются десятки вариантов выдачи ссуды от разных банков страны. Ремонт — классическая цель кредита, деньги на нее можно получить без проблем. Они выдаются как со справками, так и без них.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5.5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 100000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 10 000 руб. |

| Возраст | 18-70 лет |

| Решение | За 1 мин. |

| Макс. сумма | 1 000 000 Р |

| Ставка | От 0% |

| Срок кредита | До 5 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | 20-85 лет |

| Решение | 1 день |

| Макс. сумма | 3 000 000 Р |

| Ставка | 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 10 000 руб. |

| Возраст | 18-70 лет |

| Решение | За 1 мин. |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | От 20 лет |

| Решение | От 10 минут |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 4.99% |

| Срок кредита | До 7 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 21-67 лет |

| Решение | 2 мин. |

| Макс. сумма | 6 000 000 Р |

| Ставка | От 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 1 мин. |

| Макс. сумма | 1 550 000 Р |

| Ставка | От 6,1% |

| Срок кредита | До 5 лет |

| Мин. сумма | 51 000 руб. |

| Возраст | 23-69 лет |

| Решение | От 5 минут |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 21-68 лет |

| Решение | От 3 минут |

| Макс. сумма | 700 000 Р |

| Ставка | От 12,1% |

| Срок кредита | До 5 лет |

| Мин. сумма | 15 000 руб. |

| Возраст | 19-75 лет |

| Решение | 2 часа |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 8,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | От 22 лет |

| Решение | От 10 минут |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | 1-7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 23-65 лет |

| Решение | 5 минут |

| Макс. сумма | 30 000 000 Р |

| Ставка | От 11.9% |

| Срок кредита | До 10 лет |

| Мин. сумма | 150 000 руб. |

| Возраст | 20-85 лет |

| Решение | 1 день |

Статьи о кредитах

Целевой или нецелевой кредит

На кредитном рынке можно встретить целевые и нецелевые ссуды. Целевые предполагают конкретную цель оформления, в данном случае — не ремонт квартиры. При оформлении такого вида займа клиент может расходовать деньги только на заявленную цель, документально отчитываясь перед банком.

Нецелевой кредит — тот, что выдается гражданину наличными. Он получает деньги и тратит их как угодно и где угодно. Никаких отчетов и чеков. Для многих граждан более удобным будет именно такой вариант, да и предложений о выдаче нецелевых кредитов на рынке гораздо больше. На Бробанк.ру таких предложений предостаточно.

Целевой кредит на ремонт

Обычно о целевом кредитовании идет речь, когда гражданин желает провести какое-то серьезное вмешательство: сделать перепланировку, реконструкцию. Такой вариант ремонта предполагает более высокие затраты, поэтому можно рассмотреть кредитование целевого типа, по нему ставки всегда ниже.

Предложений о целевом кредите на проведение ремонта на рынке не так много, но они есть. Например, можно рассмотреть программу Райффайзенбанка. Преимущества его ссуды:

Полученные средства можно расходовать только на цели, связанные с ремонтом. Это создание дизайн-проекта, строительно-монтажные работы, покупка стройматериалов, отделочных материалов, оборудования, мебели, техники. Расходы должны подтверждаться документально.

Нецелевой кредит на ремонт дома

Многие граждане предпочитают именно такой метод, потому что он предполагает наличие свободы действий. Заемщик получает деньги и расходует их как угодно без предоставления банку отчета. Никаких чеков, договоров и квитанций. Можно где угодно покупать материалы и привлекать кого угодно для строительства.

Особенности нецелевой программы:

При оформлении кредита вас обязательно спросят, на какие цели вы берете деньги. Так и говорите, что на ремонт. Это нормальная для банка цель, при благополучных анкетных данных ссуда будет выдана без проблем.

Даже если вы указали цель «ремонт», это ни к чему не обязывает, можете расходовать деньги и на другие цели.

Оформление кредита без справок

Если вы не можете предоставить документальное подтверждение уровня доходов, выбирайте для оформления такие упрощенные программы нецелевого типа. В этом случае взять кредит на ремонт можно быстро, буквально в течение дня. Но есть особенности, которые следует учесть:

Банков, в которых можно оформить кредит для ремонта без справок, на рынке предостаточно. Например, вы можете рассмотреть предложения следующих организаций:

Если занести кредит на ремонт квартиры в калькулятор, то он может показать меньшую переплату, чем она окажется на самом деле. Дело в том, что в собственные калькуляторы банков запрограммированы минимальные ставки по программе, а без справок по факту процент устанавливается больше. Например, система сделает расчет по 15%, а по факту вам одобрят под 25%.

Лучше делать расчеты на универсальных калькуляторах, найденных в сети. Предварительно изучите точные тарифы выбранного банка. Если он указывает на диапазон ставок, при оформлении без справок учитывайте максимальное значение.

По упрощенным программам кредит на ремонт квартиры можно получить за 1 день.

Оформление нецелевого кредита со справками

Идеальный вариант. Вы и ссуду потратите как захотите, и ставка при этом будет установлена оптимальная. Кредит на ремонт квартиры можно получить под 15-20% годовых.

В качестве справки подойдет стандартная 2НФДЛ либо справка по форме банка. Многие кредиторы просят приложить к ней копию трудовой, заверенную работодателем. При рассмотрении такого варианта можете обратить внимание на предложения следующих компаний:

Заявки на выдачу кредитов с расширенным пакетом документов рассматриваются несколько дольше, решение может прийти за 2-3 дня. Процесс будет более быстрым, если направить запрос в банк через интернет.