можно ли не страховать ипотечную квартиру на второй год

Что нужно знать при продлении полиса ипотечного страхования

При первоначальном оформлении ипотечного кредита клиент оплачивает страхование только за первый год. Как бы ни был велик соблазн не оплачивать страхование на дальнейшие годы, следует помнить, что продление полиса является обязанностью клиента по кредитному договору, за неисполнение которой банк может применить штрафные санкции.

У клиента не всегда есть финансовая возможность оплатить полис. Рассмотрим возможные способы уменьшения страхового взноса.

Исключение добровольных видов страхования

Когда заемщик сталкивается с проблемой оплаты полиса ипотечного страхования, самым явным решением кажется отказ от видов страхования, обязанность осуществления которых не может быть возложена на заемщика в рамках ФЗ «Об ипотеке». Исключение страхования жизни и здоровья и титульного страхования поможет снизить страховой взнос на 60—80%. Но перед тем как отказываться от части рисков, необходимо рассчитать, насколько это будет выгодно.

Для начала следует изучить кредитный договор в части положений, регламентирующих действия банка при отказе заемщика от страхования. В зависимости от кредитора и давности кредитного договора банк может предусмотреть требование досрочного погашения, увеличение процентной ставки по кредиту либо отсутствие каких-либо последствий. Требование о досрочном погашении обычно предусмотрено в кредитной документации, оформленной более пяти лет назад. Поэтому, увидев именно такую формулировку, не надо сразу писать жалобы в надзорные органы о навязывании дополнительных услуг, а лучше обратиться в банк. Как правило, банки идут навстречу клиенту и, в зависимости от финансовых возможностей заемщика, меняют последствия отказа от страхования.

Если кредитным договором предусмотрено увеличение процентной ставки, то обратитесь в банк с просьбой подготовить график ежемесячных платежей по кредиту с учетом увеличенной ставки. Оцените, насколько для вас будет удобно оплачивать увеличенный ежемесячный платеж, рассчитайте размер годовой переплаты с учетом роста процентной ставки. Возможно, что переплата по кредиту будет превышать стоимость страхового взноса, при этом вы не получите ни желаемой экономии, ни страховой защиты. Если по условиям банка отказ от добровольных видов страхования никак не влияет на условия предоставления кредита, то можно написать запрос в страховую компанию об исключении рисков из страхового покрытия и пересчете страхового взноса на новый период. Но стоит помнить, что при этом возмещение рисков, связанных с заболеванием и смертью заемщика, а также с потерей права собственности, полностью лежит на клиенте. И при наступлении непредвиденного события выполнять все обязательства перед банком все равно придется.

Уменьшение страховой суммы

При первоначальном оформлении многолетнего полиса в комплект страховой документации входит график ежегодных страховых платежей, устанавливающий размер страховых сумм и взносов на весь срок страхования. Для расчета страховой суммы на будущие периоды сотрудники страховой компании опираются на планируемый остаток размера задолженности, указанный в графике по кредиту. Многие клиенты оплачивают полис по графику страховых платежей, не обращая внимания на установленную страховую сумму. Но в течение срока действия страхования клиент может частично погасить кредит досрочно. Следовательно, на новый период страхования страховая сумма и взнос должны быть меньше.

Не все банки ежегодно предоставляют в страховые компании актуальную информацию об остатке размера задолженности у своих клиентов. Для перерасчета страховых платежей клиенту необходимо самостоятельно уведомить страховщика и заблаговременно перед внесением платежа на очередной год предоставить актуальный график платежей по кредиту. Одним из самых распространенных заблуждений является то, что если частичное досрочное погашение произошло у клиента в уже оплаченный период, то в конце этого периода страховая компания пересчитает страховую сумму и вернет часть взноса. Обычно страховые компании делают перерасчет страховой суммы только один раз в год, именно перед внесением очередного платежа.

Снижение тарифов

Перед внесением платежа на очередной период страхования уточните в страховой компании возможность предоставления скидки. Многие страховые компании с целью удержания клиента готовы предоставить скидку в размере 5—20% в зависимости от объекта страхования, здоровья клиента, размера страхового взноса и срока действия полиса. Скидки для каждого клиента рассматриваются в индивидуальном порядке. Для этого клиенту могут предложить заполнить дополнительные анкеты, подтверждающие, что степень риска не изменилась: не были проведены не согласованные с БТИ перепланировки, состояние здоровья клиента не ухудшилось и т. д.

Значительную скидку можно получить в части титульного страхования по прошествии трех лет с момента оформления права собственности. Также если ипотечный кредит вы получили более трех лет назад, есть вероятность того, что с тех пор тарифы в самой компании изменились в меньшую сторону и вам могут пересчитать график платежей по сниженным тарифам. Если же условия, предлагаемые страховой компанией, по-прежнему не кажутся вам приемлемыми, стоит рассмотреть возможность сменить страховую компанию.

Смена страховой компании

Не всегда страховая компания, которая предоставила самые выгодные условия по первому году страхования, будет иметь самое выгодное предложение на следующий год. Лучше заранее озаботиться этим вопросом и перед оплатой страхового взноса на следующий год обратиться в другие компании для расчета стоимости страхования. Выбор страховщика на новый период страхования ничем не отличается от процесса выбора при первоначальном оформлении. При переходе в другую компанию следует помнить, что вы для этой компании — новый клиент, и весь процесс подачи документов и заполнения заявлений придется проходить заново.

Страховая компания может запросить у клиента актуальный отчет об оценке для подтверждения рыночной стоимости, который вы должны заказать за свой счет. Может потребоваться прохождение медицинского обследования, которое хотя и бесплатно для клиента, но требует затрат времени. Страховщик может запросить правоустанавливающие документы по предыдущей сделке с недвижимостью, которые у клиента могли просто не сохраниться, и т. д. Также стоит учесть, что переход в другую страховую компанию необходимо согласовывать с банком. Смена страховой компании — довольно трудоемкий процесс и требует больших затрат времени.

Рассрочка платежа

Если частичного досрочного погашения кредита не было, возможную скидку страховая компания предоставила, а размер страхового платежа все равно велик, то следует подумать о рассрочке страхового взноса.

Обычно страховые компании предоставляют рассрочку страхового взноса на два равных платежа без увеличения тарифа. При этом для принятия решения о предоставлении рассрочки страховые компании могут потребовать письменное согласование со стороны банка, так как по условиям договора страхования платеж должен вноситься ежегодно, а все изменения в договор можно внести только с согласия банка. Банк рассматривает заявление в сроки от трех до 30 дней, и в некоторых банках данная процедура не является бесплатной. Поэтому следует учесть временные и финансовые затраты.

О чём молчат банки. Как сделать ипотечную страховку в 2 раза дешевле и стоит ли вообще её брать?

Школьный хулиган, забирая у младшеклассников конфеты, ставит их перед выбором: «или делишься, или я тебя поколочу». Младшеклассник выбирает то, что ему выгоднее — отдать конфеты. Банк тоже даёт заёмщикам выбор — или оформляешь страховку на ипотеку, или я подниму тебе процентную ставку. Большинство предпочитает купить себе скидку, оформив полис, и не спорить. Но вот вопрос — действительно ли наличие страховки выгоднее, чем высокая процентная ставка и можно ли сэкономить на оформлении полиса, воспользовавшись услугами «своей» страховой компании, а не банковской.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

Ипотека со страховкой и без

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием калькулятора «Выберу.ру», где можно задавать любые параметры.

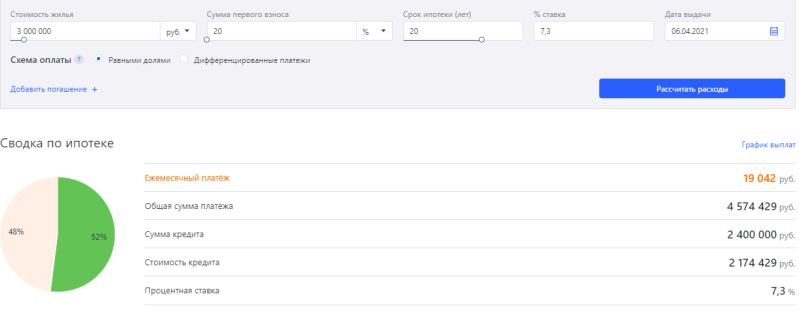

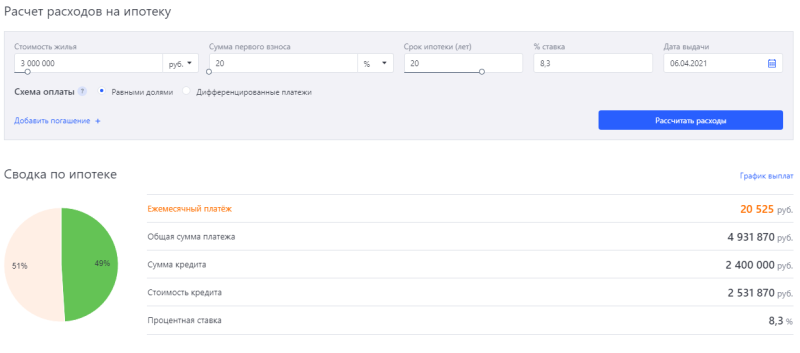

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

Скидка за оформление страховки — 1%.

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

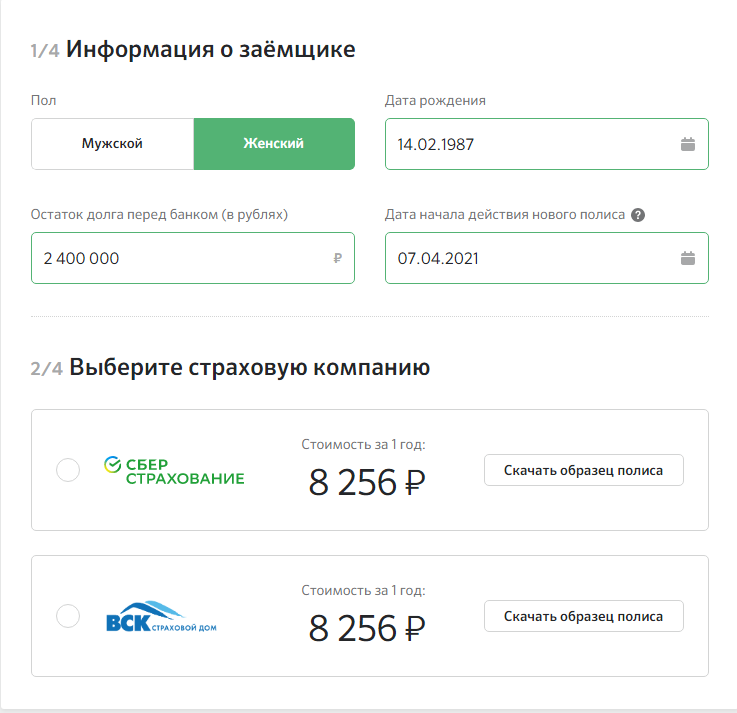

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Особенность оформления страховки при использовании маткапитала

Минус схемы в том, что продавцу надо месяц ждать поступления средств — на это пойдёт не каждый. Плюс схемы — страховка рассчитывается от окончательного размера ипотеки — 2 400 000 рублей.

Плюс схемы в том, что продавец не ждёт месяц, пока зачислятся деньги. Минус в том, что первоначальный ипотечный договор оформляется на 2 883 000 рублей. Сответственно, страховка будет рассчитываться от этой суммы, что составит 9 917 рублей.

Получается, что через месяц сумма задолженности изменится, а заплатить повышенную страховку придётся за весь год.

Можно ли сэкономить на полисе?

Мы уже выяснили, что оформлять страховку в обмен на скидку выгодно. Но мы делали расчёт по страховой программе, которую предлагает банк. Если вы придёте оформлять кредит в офис банка, то столкнётесь именно с этим предложением и сотрудник даже не заикнётся о том, что у заёмщика есть выбор.

Для сравнения возьмём компанию «Энергогарант». Страхование жизни и здоровья обойдётся заёмщику из нашего примера в 4 104 рубля. Как видим, в два раза дешевле, чем страховка, предложенная Сбербанком.

Цена ценой, но необходимо смотреть не только на стоимость полиса, но и на условия — риски, которые покрывает страховка, и причины отказа в выплатах. Многие рассматривают страхование жизни только как способ снизить переплату по кредиту. На самом деле полис покрывает риски утраты жизни и здоровья, поэтому надо выбирать не только цену, но и условия.

Практически все банки при оформлении ипотеки будут ставить условие — без страхования жизни и здоровья процентная ставка выше. В рассмотренном нами примере скидка составляет 1%. В большинстве других банков — 2%.

В прошлом году ЦБ предлагал расходы на страховку переложить с заёмщика на банки, чтобы избежать навязывания дорогих услуг, которые предлагают компании-партнёры или дочерние страховые компании. Однако пока инициатива ЦБ не нашла поддержки.

Что важно знать про ипотечное страхование

При покупке квартиры в ипотеку клиенту банка есть о чем волноваться, помимо страхования, но внимательно подойти к оформлению полиса все же необходимо — чтобы потом не кусать локти.

Кредитное страхование — один из двигателей всего рынка: и life, и nonlife. Именно на него (помимо ОСАГО) чаще всего жалуются клиенты. Причина не только в том, что между страховой и клиентом есть «прослойка» в виде банка, но и в комплексности этого вида. Обычно банк требует застраховать не только сам объект залога (квартиру или дом), но и жизнь заемщика, а также право собственности (титул). И продавец (банк), и «поставщик услуги» (страховая компания) заинтересованы в навязывании клиенту максимального пакета. А клиент, которому и так платить проценты по кредиту, естественно, хочет минимизировать затраты. Давайте разбираться, что из ипотечного пакета обязательно, а от чего можно отказаться.

Начнем с того, что единственным обязательным по закону видом страхования при ипотеке является страхование залога — согласно ФЗ № 102 «Об ипотеке (залоге недвижимости)». Статья 35 данного закона гласит, что, если нарушается непрерывность страхования, банк вправе потребовать досрочного исполнения обязательств по кредиту, то есть возврата всей суммы.

Вопрос страховой суммы — отдельная тема, причем очень важная, так как от нее зависит размер платежа по договору. Как правило, в большинстве договоров страховая сумма равна телу кредита (иногда плюс 10—15% для гарантий того, что она покроет все, с учетом штрафов за просрочку платежей). Эта сумма уменьшается вместе с телом кредита год от года. Правило действует вне зависимости от того, заключили вы договор сразу на весь срок кредита или только на год с последующим перезаключением.

Однако стоит рассмотреть возможность расширения суммы, обозначенной в полисе, до полной рыночной стоимости квартиры. В противном случае при утрате жилья вы не сможете вернуть свой первоначальный взнос по кредиту. Вы можете заключить дополнительный договор страхования не только конструктива, но и отделки квартиры, а также имущества внутри нее. Рекомендуется включить также страхование своей ответственности перед третьими лицами, так как нанесенный соседям ущерб от аварии в вашей квартире обычное страхование имущества, естественно, не включает. А платить по кредиту и оплачивать соседям восстановительный ремонт может оказаться слишком большой нагрузкой для ипотечника.

Страхование жизни и титула по закону не является обязательным, так что в теории от них можно отказаться. На практике же большинство банков предлагают «льготный» (пониженный) процент по кредиту при заключении комплексного договора ипотечного страхования. И если вы отказываетесь страховать жизнь, то вам могут предложить такую ставку, что уже и кредита не захочется. Отказ от страхования жизни и титула может снизить страховой взнос на 60—80%, но обычно повышение ставки банком даже на 1,5—2 процентных пункта сводит на нет экономию на этой части страховки.

К тому же риск смерти заемщика и потери им трудоспособности / получения инвалидности, на мой взгляд, все-таки стоит застраховать, чтобы долги перед банком не ложились на плечи наследников или родственников, вынужденных содержать потерявшего трудоспособность.

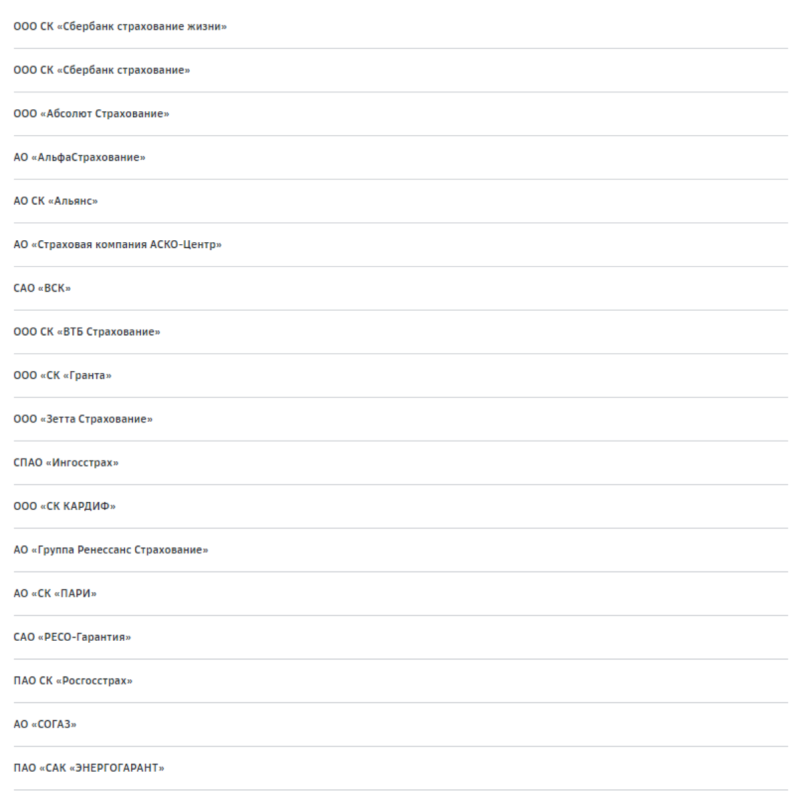

Если банк требует оформить полис в какой-то конкретной компании, это нарушение ФЗ «О защите конкуренции» и постановления правительства РФ № 386 — можете смело жаловаться в ФАС. У вас в любом случае должен быть выбор из аккредитованных банком страховых компаний.

То есть в теории вы можете предоставить при оформлении кредита уже действующий договор страхования жизни со сроком не менее срока кредитного договора и на сумму не меньшую, чем тело кредита. Однако на деле банк вряд ли примет ранее заключенный договор с неаккредитованной компанией. Во-первых, страховая документация (полис и правила) вашего личного договора, скорее всего, отличается от согласованной банком. Во-вторых, банк точно не устроит, что выгодоприобретателем являетесь вы, а не он.

Можно заключить с компанией договор-райдер на страхование дополнительных рисков. Например, онкострахование или от террористических актов (обычно эти риски не входят в стандартное покрытие СЖ). Многие ипотечники полагают, что полис, купленный при выдаче кредита, покрывает такие риски, как сломанный палец или ожог. Однако это заблуждение. Если вы не заключили договор на страхование от несчастного случая, никаких выплат вам не положено — палец придется лечить за свой счет.

Стоит отметить, что по любому дополнительному договору выгодоприобретателем являетесь вы сами, а не банк. А вот стандартный договор страхования вашей жизни и залогового имущества всегда заключается в пользу банка: при наступлении страхового случая ваш кредит будет погашен, а остатки суммы получите вы или ваши наследники.

Необязательным, но желательным хотя бы в первые три года видом, обычно включающимся в пакет ипотечника, является страхование титула, то есть права собственности. Оно нужно на случай, если договор купли-продажи квартиры будет по какой-то причине признан недействительным.

Многие банки не возражают против оформления титульного страхования только на первые три года владения недвижимостью. Однако при этом нужно понимать, что если объявятся собственники квартиры, не участвовавшие в сделке, но имевшие на нее права (например, незаконно обойденные во время приватизации), то риск ее потери ляжет на вас. Согласно пункту 1 статьи 181 Гражданского кодекса РФ, срок исковой давности по требованиям о признании сделки недействительной составляет три года — если один из участников сделки ее опротестовал. Но в случае предъявления иска лицом, не являющимся стороной сделки, срок исковой давности не может превышать десять лет со дня сделки.

Отказ от страхования титула даст вам возможность сэкономить около 0,15% от суммы кредита в год (то есть при теле кредита в 5 млн рублей — около 7 500 рублей). Так что решайте сами, стоит ли рисковать.

Мнение автора может не совпадать с мнением редакции

Ипотечное страхование

Разбираемся, что такое ипотечное страхование, можно ли от него отказаться и как сэкономить на страховых взносах, не рискуя получить отказ от банка.

Для чего нужно ипотечное страхование?

При покупке квартиры в ипотеку страхование обеспечивает безопасность сделки как для заемщика, так и для банка. Между заемщиком и страховой компанией заключается договор, который гарантирует, что, если заемщик по объективным причинам не сможет выплачивать кредит, долг перед банком будет компенсирован страховкой. Как правило, стоимость страховки включается в ежемесячный платеж, который выплачивает заемщик.

Какие преимущества дает ипотечное страхование?

Заемщик со страховкой может рассчитывать на более низкую процентную ставку или снижение суммы первоначального взноса. Кроме того, он получит дополнительные гарантии от непредвиденных ситуаций для себя и своей семьи.

Банк также заинтересован в ипотечном страховании, потому что оно снижает риски невыплаты кредита.

Какие виды страхования обязательны, а какие добровольны?

Страхование приобретаемой в ипотеку недвижимости является обязательным. Это нужно для того, чтобы в случае ЧП заемщик не остался без дома и с долгом по ипотеке. Условия, при которых долговые обязательства берет на себя страховая компания, прописываются в договоре индивидуально.

Остальные виды страхования, например, страхование жизни и здоровья или страхование титула, являются добровольными.

Обязан ли я страховать недвижимость в строящемся доме?

Оформить страховку на еще не построенную квартиру нельзя. Банк может потребовать документы, подтверждающие страхование имущества только после сдачи дома в эксплуатацию и подписания акта приема-передачи.

В каких случаях защищает страхование недвижимости?

К самым распространённым случаям страхования недвижимости относятся:

В случае, если произойдет одна из ситуаций, описанных в договоре страхования, компания полностью компенсирует убытки.

Что такое страхование жизни и здоровья?

Страхование жизни и здоровья позволяет заемщику или его наследникам при наступлении страхового случая (например, болезни), избежать непосильных платежей по кредиту, а банк защищает от риска потерять средства. Обычно страховыми считаются такие случаи, как:

Как и в случае с обязательным страхованием, перечень пунктов в договоре страхования жизни и здоровья очень индивидуален. При его составлении учитывается множество факторов — от состояния здоровья заемщика до его хобби.

Что такое страхование от утраты титула и в каких ситуациях стоит его приобретать?

Страховка от утраты титула обезопасит в ряде ситуаций, при которых ваше право собственности может быть оспорено предыдущими владельцами в суде.

Если собственник был незаконно лишен своего статуса, он может подать виндикационный иск в суд. Например: пьющий родственник отказался от своей доли в собственности на квартиру в пользу брата, и последний решил продать квартиру. Но придя в себя, первый заявил, что не отвечал за свои действия, от доли не отказывается и против продажи протестует. Срок давности по таким искам составляет 3 года.

Также случается, что новый владелец недвижимости обвиняется в оформлении купли-продажи жилья с признаками мошенничества, нарушением прав несовершеннолетних или наследников предыдущего владельца (продавца). В таком случае в суд может быть подан иск о признании сделки ничтожной.

В каких случаях имеет смысл оформлять страхование от утраты титула?

Страховка от утраты титула приобретается редко. Но если вы, например, покупаете квартиру на вторичном рынке у собственника, который владеет ею меньше 3 лет, возможно, стоит переплатить небольшую сумму и быть уверенным, что вам не придется платить за жилье, право на которое может отобрать суд.

От каких страховых взносов можно отказаться?

Каждый заемщик имеет право отказаться от всех страховых взносов, кроме обязательного — по страхованию имущества, являющегося предметом ипотеки.

Но имейте в виду, что в случае отказа от страховки банк может принять меры — например, в случае последующего отказа от добровольного страхования поднять ставку по кредиту, а при отказе от обязательного страхования — потребовать досрочного погашения.

Что я теряю, если отказываюсь от добровольного страхования по ипотечному кредиту или займу?

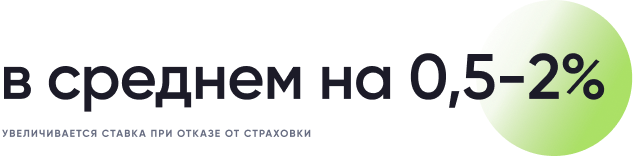

Главный минус отказа от добровольных страховых взносов — рост процентной ставки (в среднем на 0,5–2%).

Иногда сумма страховых взносов на весь срок кредита меньше этой процентной нагрузки, но бывает и наоборот. Отказавшись от взносов, вы заплатите банку больше в виде процентов, но ежемесячный платеж все равно окажется ниже, чем при оформлении страховки. Поэтому решать вам: иногда застраховаться стоит не из финансовых, а из психологических соображений.

Нередко банк так хочет обезопасить себя от рисков, что настаивает на оформлении добровольных взносов, даже если заемщик решил отказаться от них. В таком случае нужно напомнить менеджеру о том, что закон на вашей стороне. Если и это не поможет, заемщик имеет право написать жалобу на банк в Роспотребнадзор, ФАС или Банк России — и сменить кредитора.

Как рассчитываются страховые взносы?

Если вы планируете застраховать объект недвижимости, размер платежа может варьироваться в зависимости от различных обстоятельств:

Чем больше сумма кредита, выше ставка по ипотечному кредиту или займу и чем хуже состояние жилья, тем выше будет обязательный страховой взнос.

При расчете страхования жизни и здоровья заемщика компании учитывают следующее:

Если речь идет о страховании титула, этот вид страховки обычно оформляется в случае покупки жилья во вторичном жилом фонде и рассчитывается исходя из истории владения недвижимостью, а именно учитываются следующие параметры:

Если продавец владеет объектом недвижимости менее 3 лет, делит право собственности еще с и имеет наследников, которые теоретически могут претендовать на жилье, риск покупателя утратить титул собственника квартиры в будущем растет — вместе с суммой страховых взносов.

Как сэкономить на ипотечном страховании?

По действующему законодательству вы можете вернуть денежные средства (до 120 тыс. рублей) за страхование жизни и здоровья в виде налогового вычета. Важно, что договор страхования должен быть заключен не менее, чем на 5 лет.

Сравнение тарифов в нескольких страховых компаниях, которые аккредитованы банком, в котором вы планируете оформить ипотечный кредит, поможет выбрать наиболее выгодное предложение