что влечет за собой признание лиц взаимозависимыми

Что влечет за собой признание лиц взаимозависимыми

Прежде всего отметим, что в налоговом законодательстве довольно много внимания уделено признакам взаимозависимых лиц, отношениям между ними, а также налоговым последствиям их сделок. Причина в том, что связанным между собой компаниям, ИП и обычным физическим лицам значительно проще путем различных манипуляций незаконно снижать своё налоговое бремя либо вообще уходить от налогов.

Легальное понятие взаимозависимых лиц в налоговом законодательстве содержится в пункте 1 статьи 20 Налогового кодекса РФ. И так, взаимозависимые лица для целей налогообложения – это физические лица и/или компании, отношения между которыми могут оказывать влияние на:

Если говорить более конкретно, то взаимозависимыми лицами признаются при наличии одного из следующих условий (п. 1 ст. 20 НК РФ):

Отметим, что перечисленные взаимозависимые лица в налоговых правоотношениях имеют такой статус априори. То есть по факту соответствия одному из трёх этих критериев.

В то же время на основании п. 2 ст. 20 НК РФ взаимозависимыми лицами для целей налогообложения признаются и судом. Причём он не ограничен указанными тремя критериями, а может выбрать своё основание, не оговоренное в Налоговом кодексе. На практике это происходит в том случае, когда отношения между лицами могут влиять на результаты сделок по реализации товаров, работ, услуг.

ПРИМЕР

ИФНС сочла, а суд поддержал вывод о том, что компания и её контрагент – взаимозависимые лица по НК РФ, поскольку их учредители – одни и те же люди, в интересах которых взаимодействие обоих бизнесов и установление выгодных условий купли-продажи (информационное письмо Президиума ВАС РФ от 17.03.2003 № 71).

В НК РФ есть ещё одно более детальное определение, кто такие взаимозависимые лица в налоговом праве. Согласно ему, это когда особенности отношений между лицами могут оказывать влияние на:

Закон особо подчёркивает: такое влияние может оказывать, как одно лицо напрямую и самостоятельно, так и вместе со своими взаимозависимыми фирмами, ИП, частными лицами.

В пункте 2 статьи 105.1 НК РФ перечислены основные (самые распространённые) условия признания лиц взаимозависимыми. Среди них:

Яркие примеры взаимозависимых лиц

Отчёт в 2021 году

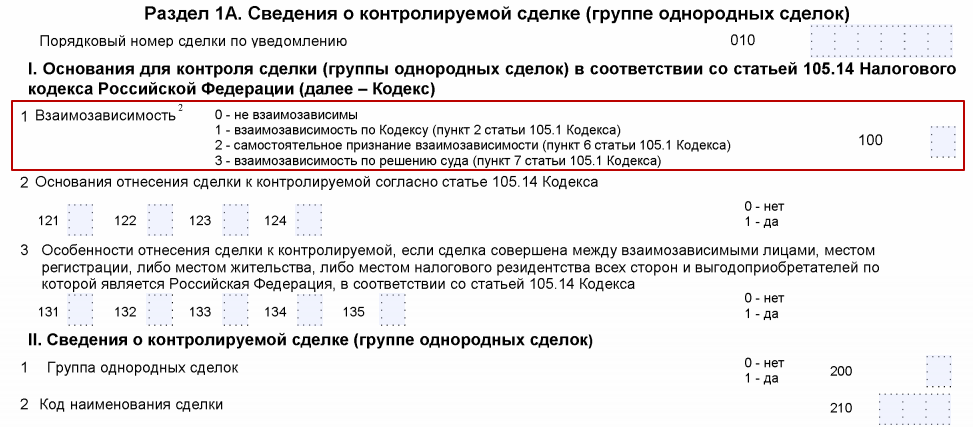

Своего рода отчет о взаимозависимых лицах в налоговый орган сдают в составе Уведомления о контролируемых сделках Форма уведомления о контролируемых сделках и порядок ее заполнения утверждены Приказом ФНС России от 07.05.2018 № ММВ-7-13/249.

Фактор взаимозависимости отражают в Разделе 1А этой формы:

Уведомление о контролируемых сделках за истекший период подается только раз в год – не позднее 20 мая следующего года (п. 2 ст. 105.16 НК РФ). Если 20 мая выпадет на выходной и (или) нерабочий праздничный день, срок продлевается до ближайшего рабочего дня (п. 7 ст. 6.1 НК РФ). Отчитаться за 2018 год нужно не позднее 20 мая 2021 года.

Аффилированные лица: отличия

Важно понимать, что имеют свои отличия аффилированные и взаимозависимые лица. Так, про первых в НК РФ не сказано ни слова. Кроме того, родственные и семейные отношения на аффилированность никак не влияют в отличие от взаимозависимости.

Аффилированные лица – это больше термин из корпоративного права, который играет большую роль только в рамках антимонопольного законодательства, а также в бухгалтерской и банковской сфере.

Кого и для каких целей могут признать аффилированными лицами, сказано в Законе РСФСР от 22 марта 1991 года № 948-1 «О конкуренции и ограничении монополистической деятельности на товарных рынках».

Сделки

По общему правилу цена в сделке считается соответствующей рынку, пока не доказано обратное (п. 1 ст. 40 НК РФ). В то же время сделки между взаимозависимыми лицами всегда находятся под особым прицелом налоговиков, поскольку закон напрямую разрешает проверять адекватность цен в сделках между такими лицами (п. 2 ст. 40 НК РФ).

Таким образом, основные налоговые риски сделок между взаимозависимыми лицами в 2021 году лежат в области их ценовой политики. В случае проверки инспекторы будут сравнивать установленные расценки со сделками, в которых:

Имейте в виду: практически все сделки между взаимозависимыми лицами – контролируемые. Более того, к ним приравнен и ряд других сделок. Подробно этот вопрос регулирует ст. 105.14 НК РФ.

В конечном итоге признание лиц взаимозависимыми влечет то, что налоги придётся заплатить не с фактического дохода, а того, который мог быть получен, но этому помешали коммерческие или финансовые условия взаимозависимой сделки (п. 1 ст. 105.3 НК РФ).

Учтите, что займы между взаимозависимыми юридическими лицами могут быть как контролируемыми сделками, так и нет. В обоих случаях надо просто уведомить о них налоговиков в рамках Уведомления (см. выше).

Так, нет рисков, когда имеет место беспроцентный займ между взаимозависимыми юридическими лицами – именно российскими компаниями. В силу изменений налогового законодательства с 01 января 2017 года такие сделки не подлежат контролю (новый подп. 7 п. 4 ст. 105.14 НК РФ, а также письма Минфина от 23.03.2017 № 03-03-РЗ/16846).

Согласно письму ФНС от 13 апреля 2017 года № ЕД-4-13/6968 беспроцентный займ между взаимозависимыми лицами не подлежит налоговому контролю, если место их регистрации либо жительства всех сторон и выгодоприобретателей – Россия. Дата заключения договора (доп. соглашения к нему) не имеет значения.

В иных ситуациях – когда ставка по контролируемому займу очень мала или 0% – налоговики могут потребовать отнести в доходы неполученные проценты согласно рыночной ставке (например, письмо Минфина от 27.05.2016 № 03-01-18/30778).

И наоборот: когда ставка выше максимума, заемщику могут урезать затраты на суммы сверх ставки процента по рынку (п. 1.1 ст. 269 НК РФ).

Взаимозачёт

Любой бухгалтер и юрист должны знать, как провести взаимозачет между взаимозависимыми лицами, чтобы потом не нарваться на обвинения в получении необоснованной налоговой выгоды. Судебная практика показывает, что налоговики в большинстве своём одерживают победу в подобных спорах (например, постановление Арбитражного суда Северо-Западного округа от 26.05.2017 № Ф07-4431/2017 по делу № А42-23/2016).

Вот, что нужно учесть при желании провести взаимозачёт между зависимыми сторонами (ст. 410 ГК РФ):

Что влечет за собой признание лиц взаимозависимыми

НК РФ Статья 105.1. Взаимозависимые лица

Для признания взаимной зависимости лиц учитывается влияние, которое может оказываться в силу участия одного лица в капитале других лиц, в соответствии с заключенным между ними соглашением либо при наличии иной возможности одного лица определять решения, принимаемые другими лицами. При этом такое влияние учитывается независимо от того, может ли оно оказываться одним лицом непосредственно и самостоятельно или совместно с его взаимозависимыми лицами, признаваемыми таковыми в соответствии с настоящей статьей.

2. С учетом пункта 1 настоящей статьи в целях настоящего Кодекса взаимозависимыми лицами признаются:

1) организации в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25 процентов;

2) физическое лицо и организация в случае, если такое физическое лицо прямо и (или) косвенно участвует в такой организации и доля такого участия составляет более 25 процентов;

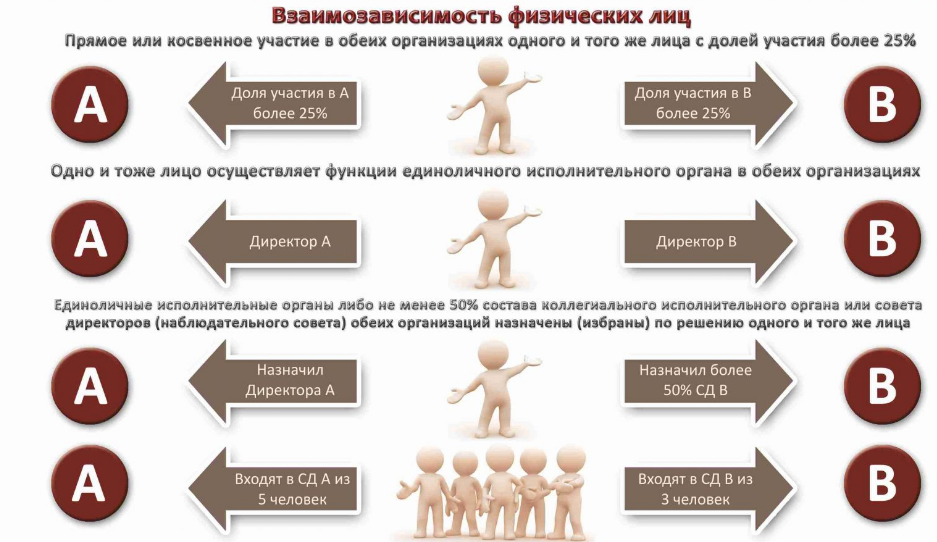

3) организации в случае, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25 процентов;

4) организация и лицо (в том числе физическое лицо совместно с его взаимозависимыми лицами, указанными в подпункте 11 настоящего пункта), имеющее полномочия по назначению (избранию) единоличного исполнительного органа этой организации или по назначению (избранию) не менее 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) этой организации;

5) организации, единоличные исполнительные органы которых либо не менее 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) которых назначены или избраны по решению одного и того же лица (физического лица совместно с его взаимозависимыми лицами, указанными в подпункте 11 настоящего пункта);

6) организации, в которых более 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) составляют одни и те же физические лица совместно с взаимозависимыми лицами, указанными в подпункте 11 настоящего пункта;

7) организация и лицо, осуществляющее полномочия ее единоличного исполнительного органа;

8) организации, в которых полномочия единоличного исполнительного органа осуществляет одно и то же лицо;

9) организации и (или) физические лица в случае, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50 процентов;

10) физические лица в случае, если одно физическое лицо подчиняется другому физическому лицу по должностному положению;

11) физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный.

3. В целях настоящей статьи долей участия физического лица в организации признается совокупная доля участия этого физического лица и его взаимозависимых лиц, указанных в подпункте 11 пункта 2 настоящей статьи, в указанной организации.

(п. 3 в ред. Федерального закона от 24.11.2014 N 376-ФЗ)

(см. текст в предыдущей редакции)

4. Если влияние на условия и (или) результаты сделок, совершаемых лицами, и (или) экономические результаты их деятельности оказывается одним или несколькими другими лицами в силу их преимущественного положения на рынке или в силу иных подобных обстоятельств, обусловленных особенностями совершаемых сделок, такое влияние не является основанием для признания лиц взаимозависимыми для целей налогообложения.

С 01.01.2022 в абз. 1 п. 5 ст. 105.1 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущую редакцию.

5. Прямое и (или) косвенное участие Российской Федерации, субъектов Российской Федерации, муниципальных образований в российских организациях само по себе не является основанием для признания таких организаций взаимозависимыми.

Указанные в настоящем пункте организации могут быть признаны взаимозависимыми по иным основаниям, предусмотренным настоящей статьей.

6. При наличии обстоятельств, указанных в пункте 1 настоящей статьи, организации и (или) физические лица, являющиеся сторонами сделки, вправе самостоятельно признать себя для целей налогообложения взаимозависимыми лицами по основаниям, не предусмотренным пунктом 2 настоящей статьи.

7. Суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 2 настоящей статьи, если отношения между этими лицами обладают признаками, указанными в пункте 1 настоящей статьи.

Взаимозависимые лица для целей в налоговых правоотношений в 2021 г. по НК РФ – это …

Взаимозависимыми лицами для целей налогообложения российский законодатель называет 2 и более субъекта правоотношений, каждый из которых может оказывать влияние на заключение сделок другим или другими субъектами, а также на экономические результаты осуществляемой другим или другими субъектами деятельности (п. 1 ст. 105.1 НК РФ).

Доля близких родственников во владении капиталами одного и того же юрлица суммируется, и если она достигает указанных в перечне выше значений, то все они рассматриваются как субъекты взаимозависимых сделок (п. 3 ст. 105.1 НК РФ).

Взаимная зависимость лиц может устанавливаться в отдельных соглашениях между ними либо иной возможностью, предопределяющей влияние одного лица на другое (п. 1 ст. 105.1 НК РФ).

О том, как налоговики доказывают схему дробления бизнеса с целью необоснованной налоговой выгоды, если учредители взаимозависимые лица, узнайте в КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению материала бесплатно.

Взаимосвязанные лица и налоговое право РФ

Среди финансовых и юридических терминов часто используется понятие «взаимосвязанные лица». Данный термин в чем-то схож с понятием «взаимозависимые лица», но в налоговом праве он не используется.

Взаимосвязанные лица – субъекты, соответствующие хотя бы одной из перечисленных ниже характеристик:

Понятие взаимосвязанности лиц приведено в ст. 37 приложения 1 к Таможенному кодексу Евразийского экономического союза. Один из критериев, предопределяющих возникновение соответствующих последствий, — контролируемость сделок с участием взаимозависимых лиц. Изучим данный аспект подробнее.

Соотношение взаимной зависимости и контролируемости в налоговом праве: нюансы

Итак, сделка с участием взаимозависимых субъектов может иметь правовые последствия, если будет признана контролируемой. Это будет означать, что ФНС обратит на нее пристальное внимание и изучит на предмет необоснованного занижения или завышения сумм, передаваемых от одного субъекта к другому. Отклонения в ценах сделки между взаимозависимыми лицами могут использоваться:

Контролируя сделку, ФНС вправе осуществлять корректность исчисления налогов:

Как проходят сделки между взаимозависимыми лицами, см. здесь.

Критерии признания сделок контролируемыми указаны в ст. 105.14 НК РФ.

Ознакомиться с данными критериями можно здесь.

В свою очередь, в п. 4 ст. 105.14 НК РФ содержатся критерии непризнания сделок контролируемыми. Полезно обратить внимание на письмо ФНС от 02.11.2012 № ЕД-4-3/18615. В нем ведомство предупреждает налогоплательщиков о том, что будет:

На практике это может означать доначисление налогов в порядке, установленном гл. 14.2 НК РФ (в частности, на основании п. 5 ст. 105.3 НК РФ). Однако если налогоплательщик решит оспорить подобные активности ФНС в суде, у него есть хорошие шансы отстоять свою позицию. Дело в том, что ВС РФ в решении от 01.02.2016 № АКПИ15-1383 фактически установил, что ФНС не имеет необходимых полномочий для проверки цен, устанавливаемых взаимозависимыми лицами по неконтролируемым сделкам.

Когда сделка с резидентами офшорных зон является контролируемой, разъяснили эксперты КонсультантПлюс. Получите пробный бесплатный доступ к системе и переходите к Готовому решению.

Подобные оценки действий ФНС можно встретить и в других судебных прецедентах.

Каким образом лица признаются взаимозависимыми для целей налогообложения

Взаимозависимость лиц может устанавливаться:

Взаимозависимыми лицами для целей налогообложения признаются не только субъекты бизнеса, но также и физлица. Изучим данный аспект подробнее.

Когда взаимозависимыми лицами признаются физлица

Юрисдикция НК РФ в части регулирования сделок между взаимозависимыми лицами также распространяется на граждан, не зарегистрированных как ИП и не имеющих отношения к деятельности хозяйственных обществ. Так, в соответствии с подп. 11 п. 2 ст. 105.1 НК РФ взаимозависимыми лицами признаются близкие родственники — об этом мы сказали выше.

Присутствие в НК РФ указанной нормы означает, в частности, что взаимозависимые физлица не могут пользоваться налоговыми вычетами на основе сделок, заключаемых между собой (п. 5 ст. 220 НК РФ). Так, например, человек не вправе оформлять имущественный вычет, купив жилье у родственника (даже если сделка сопровождается реальными денежными расчетами и уплатой НДФЛ продавцом).

Итоги

Взаимозависимыми лицами в налоговых правоотношениях могут быть как физлица, так и организации. Если речь идет о сделках только с участием физлиц (не имеющих статуса ИП), то их взаимная зависимость является препятствием для пользования установленными НК РФ налоговыми вычетами. Взаимозависимые юрлица (а также физлица, имеющие отношение к их деятельности и те, что находятся в служебной субординации) могут иметь ограничения в части определения финансовых условий заключения сделок, если соответствующие правоотношения будут признаны контролируемыми.

Кроме того, если ФНС посчитает, что сделки, не являющиеся контролируемыми, заключаются между взаимозависимыми бизнес-структурами в целях получения ими необоснованной налоговой выгоды, то может устроить проверку и доначислить налоги. Но у налогоплательщиков есть хорошие шансы оспорить подобные действия ФНС в судебном порядке.

Все про взаимозависимость и налоговые риски

Наличие среди контрагентов налогоплательщика взаимозависимых компаний неизменно привлекает внимание налоговых инспекторов.

В связи с этим справедливо мнение о том, что к подобным сделкам следует относиться с особым трепетом, просчитывая на шаг вперед возможные вопросы налоговых органов.

Эксперты taxCOACH предлагают вернуться к истокам вопроса и разобраться:

Взаимозависимость контрагентов «включает» сразу несколько механизмов для поиска «несправедливости» в распределении прибыли и активов и, как следствие, налогов между организациями. Налоговые органы могут пойти несколькими путями:

1. Контролировать цену сделки по специальным правилам НК РФ и, в случае ее отклонения от рыночного уровня, производить перерасчет;

2. Использовать взаимозависимость как одно из доказательств получения необоснованной налоговой выгоды;

3. Привлекать взаимозависимую компанию по налоговым долгам налогоплательщика, не имеющего возможности уплатить налоговые доначисления (п.2 ст.45 НК РФ);

4. Исключить задолженность взаимозависимого кредитора из реестра требований при банкротстве, лишив его тем самым возможности влиять на ход процедуры и участвовать в дележе оставшихся активов.

Стандартная взаимозависимость

1. прямое или косвенное участие одной организации в другой с долей более 25%;

2. участие физического лица в организации с долей более 25 %;

3. две организации, если одно и то же лицо владеет долей более 25 % или выполняет функции единоличного исполнительного органа (ЕИО);

4. одно лицо подчиняется другому по должностному положению;

5. близкие родственники.

Существует и вторая группа признаков, именуемых в законе как «иные основания». Назовем их «нестандартными».

Нестандартная взаимозависимость

Потому, что формальные критерии, описанные в ст. 105.1 НК РФ, не всегда отражают реальные отношения между лицами. Например, родственники или организации вроде бы формально зависят друг от друга, но находятся в плохих отношениях, а точнее никаких отношений между ними нет, и, тогда получается, что предъявить им нечего. А бывает и обратная ситуация — формально лица никак не зависят друг от друга, но состоят в настолько «хороших» отношениях, что ведут совместный бизнес. В связи с этим компании, учрежденные этими лицами, могут признать взаимозависимыми.

Иными словами, перечень критериев является открытым, суд может «поверить» каким угодно обстоятельствам, выявленным налоговым органом.

Рассмотрим случаи, когда взаимозависимость имеет значение для целей налогообложения.

Взаимозависимость в контролируемых сделках: а стоит ли бояться именно вам?

Напомним, что контролируемые сделки — сделки между взаимозависимыми лицами и сделки, приравниваемые к ним, цены по которым контролируется в случаях, определенных в ст. 105.14 НК РФ.

Сделки между российскими взаимозависимыми компаниями до достижения доходов (=оборота по сделке) 1 млрд.руб. будет неконтролируема в любом случае.

Контролируемые сделки проверяются налоговыми органами на соответствие рыночным ценам. При этом используется несколько методов:

1. Метод сопоставимых рыночных цен

Является базовым методом и применяется для определения цены при реализации товаров (работ, услуг). Суть метода состоит в расчете интервала рыночных цен по сопоставимым сделкам между невзаимозависимыми лицами, и сравнение с ним цен, примененных налогоплательщиком в сделках со взаимозависимыми лицами.

2. Метод цены последующей реализации

Имеет приоритет при совершении сделок по перепродаже товаров без переработки независимому лицу. При его использовании у перепродавца проверяется его валовая рентабельность с рыночным интервалом валовой рентабельности по каждой совершенной сделке.

3. Затратный метод

Применяется, когда невозможно использовать методы сопоставимых рыночных цен и цены последующей реализации, например, при оказании при оказании услуг по исполнению функций единоличного исполнительного органа организации. Суть метода состоит в сравнении валовой рентабельности затрат, полученной продавцом, с рыночным интервалом валовой рентабельности затрат.

4. Метод сопоставимой рентабельности

Применяется, когда невозможно применить предыдущие методы. Сравниваются операционная рентабельность стороны анализируемой сделки (это может быть рентабельность продаж, рентабельность затрат, рентабельность коммерческих и управленческих расходов, рентабельность активов и т.д.) с рыночным интервалом операционной рентабельности в сопоставимых сделках.

5. Метод распределения прибыли

Применяется, когда 1) невозможно применить предыдущие методы, 2) если нематериальные активы у сторон анализируемой сделки оказывают существенное влияние на уровень рентабельности. Метод заключается в сопоставлении фактического распределения между сторонами сделки совокупной прибыли, полученной сторонами этой сделки с распределением прибыли между сторонами сопоставимых сделок.

На сегодняшний день все внутрироссийские сделки между взаимозависимыми лицами являются контролируемыми, если оборот по ним составляет более 1 млрд. руб. Средний бизнес в данную категорию лиц, конечно, не попадает, однако многим небезинтересно будет узнать, что судебная практика по таким сделкам начала складываться буквально лишь в последние два года. Это касается таких дел, как ЗАО «Нефтяная компания Дульсьма» (дело № А40-123426/16), ПАО «Уралкалий» (дело № А40-29025/2017), а также ПАО «Тольяттиазот» (дело № А55-1621/2018), где спор происходит вокруг методов ценообразования.

В данных спорах суды пытаются обращаться к оценщикам и экспертам, дела проходят не один круг рассмотрения, однако единой позиции по такой категории дел у судов пока что не сложилось.

Взаимозависимость как повод искать необоснованную налоговую выгоду

Как указал Верховный Суд РФ, если цена сделки многократно отклоняется от рыночного уровня, то это может быть учтено в качестве одного из признаков получения необоснованной налоговой выгоды в совокупности с иными факторами несоответствия сделки ее реальному экономическому смыслу.

Такими иными факторами суды признают в том числе взаимозависимость сторон сделки. При этом важна не только взаимозависимость сама по себе, важно влияние взаимозависимости на условия и результаты экономической деятельности налогоплательщика в целях налогообложения.

Так, например, перераспределение налогооблагаемой прибыли в рамках одного холдинга (группы взаимозависимых лиц) в адрес льготируемых сельскохозяйственных товаропроизводителей путем значительного увеличения цены поставляемой ими продукции, не обусловленного разумными экономическими причинами, является свидетельством необоснованной налоговой выгоды (Постановление Арбитражного суда Поволжского округа от 26.04.2018 № Ф06-31056/2018 по делу № А49-143/2017).

Взыскание налоговых долгов с взаимозависимого двойника

Налоговые органы могут возмещать ущерб (недоимку по налогам, пени, штрафы) за счет третьих лиц, зависимых с должником. Такое взыскание осуществляется в пределах поступившей в адрес взаимозависимой компании выручки или стоимости переданного ей имущества.

Верховный Суд РФ определил критерии «иной зависимости» лиц, наличие которых налоговые органы должны доказать в суде, обосновывая возможность применения ст. 45 НК РФ:

1. согласованный характер действий налогоплательщика и других лиц;

2. невозможность исполнения налоговых обязательств налогоплательщиком в результате данных действий, в том числе в отсутствие взаимозависимости, установленной ст. 105.1 НК РФ.

В данном деле налоговый орган не смог взыскать долг по налогам на крупную сумму, поскольку предприятие прекратило свою деятельность. Фактически все сотрудники и клиенты оказались в новом юрлице. Верховный Суд РФ поддержал суды в том, что в данном случае имеет место совокупность обстоятельств в виде создания нового лица незадолго до окончания налоговой проверки старого, тождественность контактов, перехода работников и т.п. Перевод имущественной базы не позволил прежнему юридическому лицу исполнить обязанность по уплате налогов. Суд обязал уплатить налоги новое юридическое лицо.

Дополнительные негативные последствия взаимозависимости

Например, физическое лицо может быть ограничено в праве на имущественный налоговый вычет, если операции осуществляются между близкими родственниками.

Для юридических лиц тоже есть аналогичная норма — право на льготу не действует для взаимозависимых организаций. Например, согласно п. 25 ст. 381 Налогового кодекса РФ нельзя применить освобождение от налога на имущество, если оно приобретено у взаимозависимой компании.

Другой пример — невозможность для налогоплательщика полностью учесть проценты по займам, выданным взаимозависимым иностранным кредитором на основании п.2 ст.269 НК РФ.

В некоторых случаях налоговые органы переквалифицируют отношения из заемных в инвестиционные.

Что в итоге?

Поэтому, избегать взаимозависимости там, где это сделать сложно, не имеет смысла.

Закрепление реального участия в бизнесе невозможно без появления взаимозависимости лиц. Если модель организации бизнеса имеет не искусственное, надуманное, а реальное содержание, отражает существующее положение вещей в части распределения зон ответственности, товарных потоков и т.п., налоговому органу будет очень сложно и проблематично доказать намерение получить необоснованную налоговую выгоду и ее реальный размер.