Биржа что это история

Что такое биржа: история, структура, классификация

Акции, облигации, опционы, фьючерсы, биржевые фонды… что их объединяет? То, что все эти понятия относятся к финансам — но не только. Акции не продаются в ближайшем продовольственном магазине и фьючерс на вещевом рынке тоже не купить. Вы можете пойти в банк и приобрести там валюту или слиток драгоценного металла, но акции или биржевые фонды вам не дадут на руки даже там.

Дело в том, что акции или облигации это нематериальные активы, владение которыми удостоверяется записями в специальном реестре. А для того, чтобы совершить с ними сделку, понадобится биржа — место, где происходит обращение различных финансовых инструментов. Цена по ним изменяется и доступна каждую секунду (в часы, когда биржа открыта).

Что такое биржа?

Биржами называют организованные площадки, где встречаются продавцы с покупателями для заключения сделок.

Кроме нематериальных активов в виде ценных бумаг, через биржу можно владеть и материальными ценностями: например золотом в виде отслеживающего его котировки биржевого фонда. В таком случае вы избавляетесь от необходимости хранения слитка или монет в ячейке банка.

На товарной бирже можно заказать прямую поставку товара. Но так как на рынке часто хотят лишь поставить на разницу цен в будущем, то нет необходимости заказывать на дом пару бочек нефти и искать покупателя, если та подорожает: достаточно купить фьючерс на нефть.

Деятельность бирж регулируется органами надзора, а сама площадка служит гарантом обеспечения сделки. Она проверяет, достаточно ли у одного участника денег и присутствует ли необходимое количество товара у другого. Отпадает необходимость доверять друг другу и даже быть знакомым — все автоматизировано. Когда сделка закрывается, каждый получает желаемое: покупатель — товар или актив, продавец — деньги.

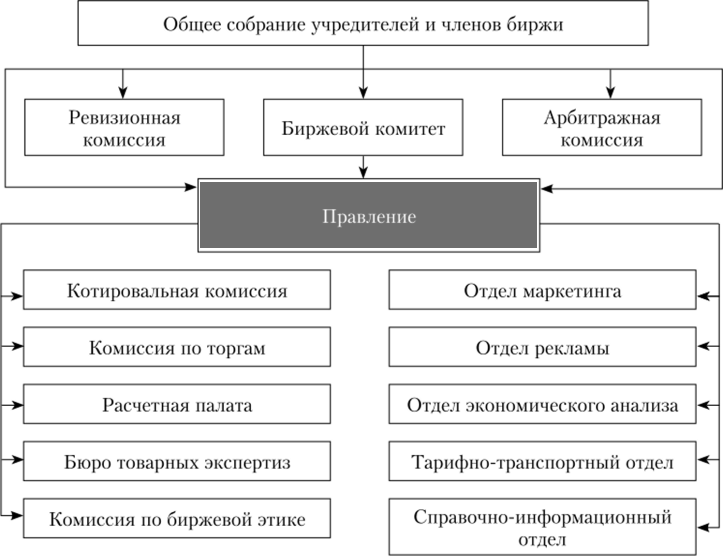

Биржа как правило имеет разветвленную систему управления:

Комитеты и комиссии могут принимать решения о составе индексов, которые обращаются на данной бирже, о листинге и делистинге акций различных компаний и т.д. — например, в последнем случае это может быть листинговая комиссия. Кроме того, существует арбитражная, котировальная и другие комиссии.

Не путайте комиссию в значении комитета (управляющего органа) и в значении комиссионного сбора.

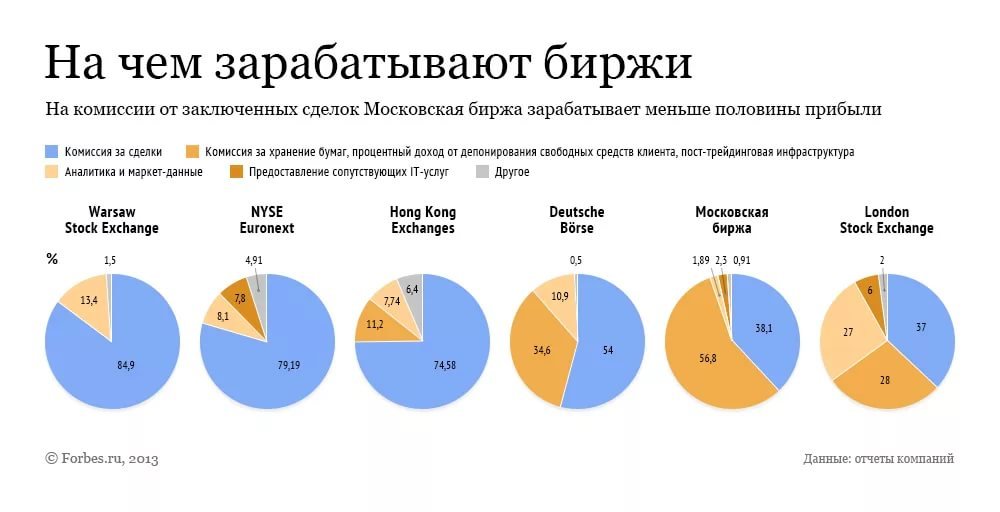

Биржа не является стороной сделки, но берет за свои услуги комиссию (сбор). Например, вы хотите поставить на рост доллара к рублю и покупаете валютный фьючерс. Звучит сложно, но смысл прост. Обратной стороной сделки в этом случае выступает участник биржи, поставивший на снижение курса доллара.

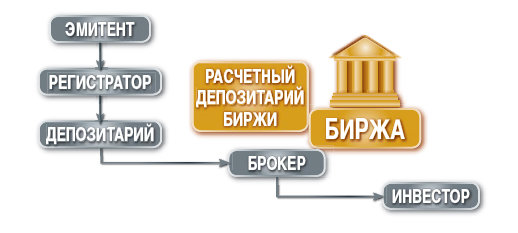

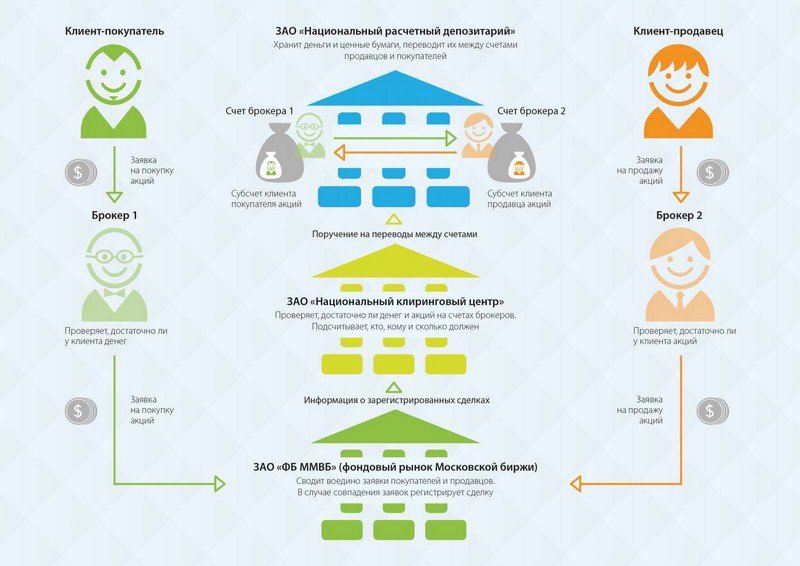

Биржа сводит контракты. По истечении некоторого времени кто-то оказывается прав и получает прибыль, которая возникает из убытков другой стороны. Расчеты производит клиринговый центр, входящий в инфраструктуру биржи, а хранением ценных бумаг занимается депозитарий. Итого:

Можно выделить главные компоненты биржи:

| Наименование компонента | Назначение |

| Торговая система | Здесь накапливаются заявки о продаже или приобретении активов. В случае совпадения предложенных цен, они удовлетворяются и проводится регистрация сделок с внесением информации в соответствующий реестр |

| Расчетная (клиринговая) палата | Осуществляет учет денежных средств, списывает их у покупателей и обеспечивает начисление продавцам; проводит внутренние и внешние денежные переводы |

| Депозитарный центр (депозитарий) | Присутствует на фондовых биржах и осуществляет учет ценных бумаг, принадлежащих участникам торгов. Депозитарий списывает проданное со счетов продавцов, переносит на счёт покупателей приобретённые активы, сверяет и обновляет информацию о текущем состоянии хода торгов и их результатах |

| Регуляторы | Бывают внутренними и внешними. В качестве внутреннего регулятора рассматривается принятый и действующий регламент, который исполняют органы управления биржи. Внешнее регулирование — действия государства и специальных институтов: например Центробанка в России или Комиссии по ценным бумагам в США (SEC) |

Секции биржи

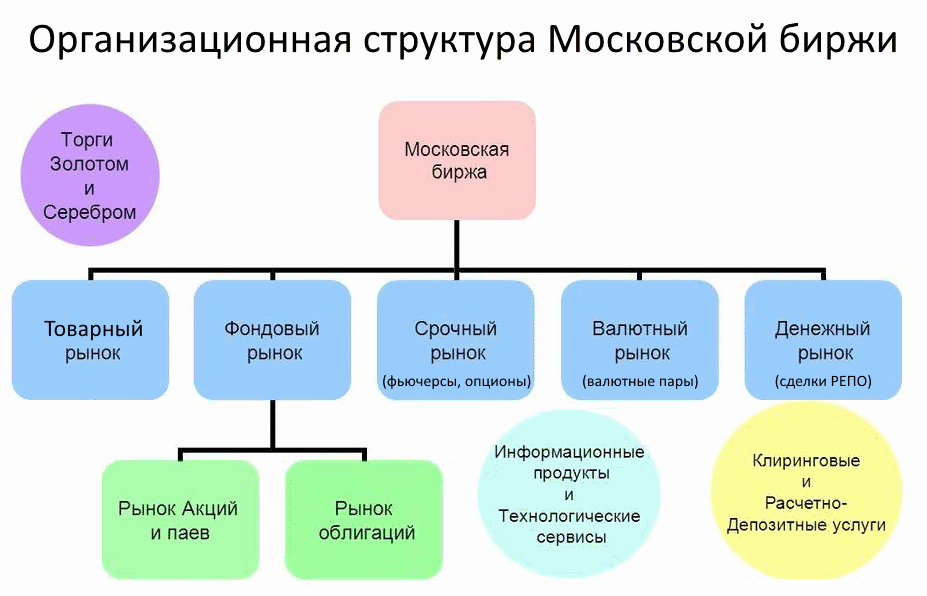

Биржа может иметь несколько различных секций для проведения сделок. Секции биржи организовываются в соответствии с видом торгуемых активов: товар, ценные бумага, драгоценные металлы, валюта. Они также называются рынками: можно сказать «фондовая секция» или «фондовый рынок». Вот так, например, выглядит схема универсальной Московской биржи:

Секции обладают организационной самостоятельностью, у них есть органы управления, определённые полномочия и название. Устанавливаются они решением биржевого совета. Для проведения торгов в секциях должны выполняться определённые, заранее установленные условия: это может быть количество участников торгов, наличие совета секции или что-то другое.

Получить прямой доступ к совершению торговых операций непосредственно на площадке могут только банковские учреждения и самые крупные коммерческие организации. Они должны быть членами биржи, на которой совершается операция, а также обладать статусом маркетмейкеров или брокеров/дилеров. Во всех остальных случаях деятельность ведётся через посредников, которыми чаще всего выступают брокеры. Российские брокеры дают доступ на российские биржи, зарубежные — соответственно на зарубежные.

История возникновения бирж

Биржи берут своё начало в вексельных ярмарках. Считается, что первая биржа была создана в Брюгге в 1406 году (современная Бельгия). Фондовые биржи возникли в Лионе и Антверпене в XVI веке. На них торговались уже не только векселя, но и государственный займы, впервые устанавливаются официальные курсы. Старейшая действующая площадка — Амстердамская фондовая биржа (сейчас Euronext Amsterdam), созданная в 1602 году.

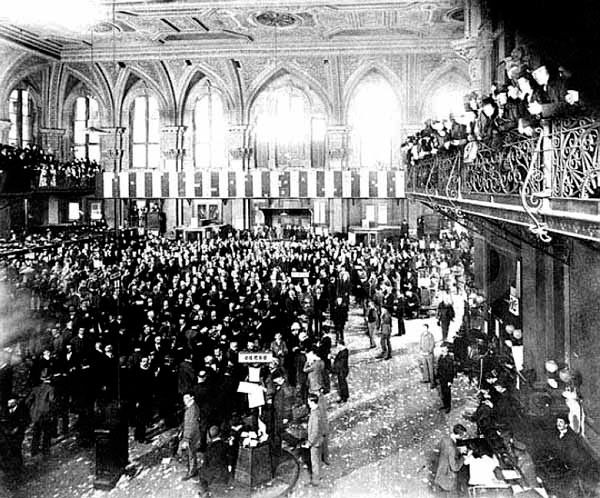

Первоначально эти площадки просто были местом (сначала для этой цели использовались площади, затем здания и торговые залы), где в оговоренные часы люди собирались для заключения сделок. Договаривались не только о ценных бумагах, но и о крупных поставках товаров. В XX веке сделки стало можно заключать голосом по телефону, а затем подоспели электронные торги. Локомотивом тут выступила биржа NASDAQ. Сейчас почти повсеместно взаимодействие осуществляется в электронном виде, обеспечивая доступ практически ко всем площадкам из любой точки мира.

В мире действует множество бирж. На начало 2019 года количество фондовых превышало отметку в 200 площадок, а товарных — 100. Они отличаются дневным оборотом, уровнем капитализации, допущенными к торгам ценными бумагами — но все они имеют целью свести продавцов и покупателей и установить справедливую цену на активы. Почти всем известен термин «быков» и «медведей» — первые ставят на рост рынка или актива, вторые на его падение. Рыночные котировки таким образом выглядят как борьба с переменным успехом.

Работа большинства площадок разделена по сессиям. Внутри дня одной биржи обычно выделяется утренняя, дневная и вечерняя биржевые сессии, разделённые кратковременным клирингом (взаимозачетом обязательств). В мировом масштабе существуют 4 сессии, которые следуют друг за другом с частичным перекрыванием времени работы:

Наиболее важной является американская сессия с максимальной интенсивностью и объемами торгов на биржах США. Посмотреть сессии основных мировых бирж в режиме онлайн можно здесь.

Классификация бирж

Биржи можно классифицировать по нескольким признакам:

| Классификация | Вид бирж | Суть деятельности |

| В зависимости от вида актива | Фондовые | В первую очередь рассматриваются как площадки, позволяющие привлекать инвестиции. Торговый актив — ценные бумаги (акции, облигации, биржевые фонды и пр.). Фондовые биржи присутствуют во всех развитых странах без исключения, а также большинстве развивающихся стран |

| Товарные | Это площадки для торговли определёнными товарами: металлы, нефть, цемент, сельскохозяйственная продукция и др. Различают универсальные и специализированные товарные биржи | |

| Валютные | Осуществляется торговля денежными единицами разных стран. Рынок форекс к валютным биржам не относится — это внебиржевой международный валютный рынок, где идет торговля между крупнейшими банками. Но у биржи может быть валютная секция для обмена валюты | |

| По форме собственности | Государственные | Создаются правительствами государств согласно действующему законодательству. Получить допуск может каждый желающий при выполнении выдвигаемых условий (наличие в определённом реестре, размер капитала и т.д.). |

| Частные | Организовываются в виде акционерного общества, сделки заключаются только акционерами при наличии пая (сертификата). Суммарная стоимость паев дает основной капитал биржи | |

| В зависимости от статуса участников | Открытые (open-end exchange) | Предусматривается, что к торгам допускаются как члены биржи, так и сторонние продавцы и покупатели |

| Закрытые (close-end exchange) | Торгами занимаются только члены биржи, выполняющие роль посредников. Большинство действующих бирж мира относятся к этому типу. В РФ действующим законом №39-ФЗ от 22.04.96 в ст. 12 предусматривается, что принимать участие в торгах могут только Центробанк, дилеры, брокеры, управляющие и лица с функциями центрального контрагента | |

| По географическому признаку | Международные | Позволяют принимать участие и осуществлять деятельность с любой точки земного шара. Гражданство не является препятствием — так, некоторые брокеры США открывают счета россиянам, давая таким образом доступ на американские биржи. |

| Национальные | Действуют в рамках определённого государства. Доступ для иностранцев закрыт или сильно затруднён – примером могут быть китайские биржи (шанхайская и др.) | |

| По спекулятивным инструментам | Фьючерсные | Ведётся торговля фьючерсными контрактами, оговаривающими поставку товаров или активов в будущем. Другой вариант это расчетные контракты без поставки актива, основанные на разнице цен при покупке и закрытии фьючерса |

| Опционные | Созданы для торговли деривативами, дающими гарантированное право на приобретение или продажу актива по фиксированной цене | |

| Ставок | Используются для заключения пари, обычно в спорте. В отличие от традиционных, могут не только сводить ставки игроков, но и сами выступать одной из сторон ставки | |

| Криптовалютные | В последние годы получили бурное развитие. Их особенности: высокие комиссии, отсутствие регуляции, возможность манипулировать котировками. Такие площадки заметно ближе к биржам ставок, чем к традиционным | |

| — | Экзотические | В мире есть биржи, где торгуются акции лишь 2-4 компаний, например Cambodia Securities Exchange. На South Pacific Stock Exchange из Фиджи котировки по-прежнему пишут на доске, а в городе Алсмеер действует площадка по продаже цветов. Наиболее экзотична биржа сомалийских пиратов, работающая в круглосуточном режиме и позволяющая вкладывать в акции «компаний», занимающихся разбоем |

Основные виды заявок на бирже

Биржа включает в себя различные режимы торгов: непрерывный двойной аукцион, дискретный аукцион, сделки РЕПО и др. На фондовом рынке торги почти повсеместно осуществляются в режиме T+2, т.е. поставкой актива на второй день после покупки. Основные виды заявок, которые используют трейдеры и инвесторы, следующие:

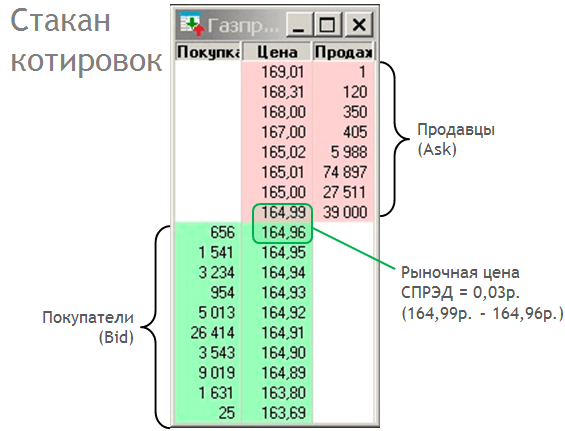

Для инвесторов, стремящихся заработать на долгосрочном росте цены, актуальны заявки первого и второго типа. Для трейдеров, которые пытаются заработать на краткосрочных колебаниях, 3 и 4. Чем меньше спред (цена между спросом и предложением на актив), тем лучше для всех:

Как начать работу с биржей?

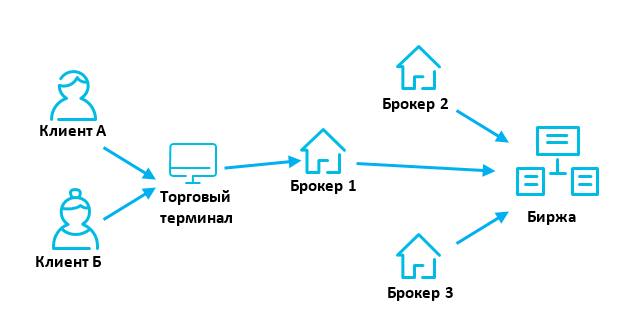

Рядовому инвестору напрямую на биржу не попасть — он вынужден пользоваться услугой посредника. Это как правило банк или брокер. Но прежде чем пользоваться ими, нужно определиться, что вы будете делать и какие активы вам необходимы.

Если вы хотите торговать российскими акциями и облигациями, то вам подойдет российский брокер с доступом к Московской бирже. Выбирать таких брокеров можно по разным параметрам — времени работы, капитализации, числу активных счетов и др. Ну и разумеется важны комиссии за сделку. О выборе брокера я говорил здесь. Краткая схема:

Если же вы хотите использовать зарубежные ценные бумаги и фонды, то лучше открывать счет у зарубежного брокера. Хотя на Московской бирже можно найти ряд фондов на зарубежные активы, а на площадке Санкт-Петербурга есть американские акции, но тем не менее на американских биржах выбор гораздо шире. Российских и зарубежных брокеров я сравнивал тут.

Заключение

При первом знакомстве биржа может показаться чем-то сложным и непонятным. Тем не менее вполне можно быть успешным инвестором, не зная деталей ее работы — гораздо важнее понимать свою инвестиционную стратегию. Однако как минимум нужно знать, какие активы торгуются на бирже и как получить к ним доступ с наименьшими затратами. Брокеров с доступом к разным площадкам много и перейти к другому не проблема, но лучше постараться сразу выбрать подходящий для себя вариант.

Когда появилась биржа

Хочу ознакомить вас с историей развития ценных бумаг с применением картинок. Первая ценная бумага появилась не менее восьмисот лет назад. С тех пор, безусловно, на фондовом рынке произошли колоссальные изменения. Путем проб и ошибок, мало-помалу, эта сфера деятельности набирала обороты. В настоящее время утвердилось стойкое мнение, что без ценных бумаг и биржи, современной экономики просто не может существовать. Читайте также как развивалась товарная биржа.

Хочу вам напомнить, что именно Италия была ведущей торговой европейской страной в Средние века, выполняя роль своеобразного «коммерческого шлюза». Через нее велись практически все торговые операции между Востоком и христианским Западом. Из итальянских портов отходили корабли с крестоносцами, направлявшимися на борьбу за Святую Землю. К тому же, множество католических стран, к которым тогда относились почти все державы Западной Европы, уплачивали налог, который назывался папской десятиной. Это были огромные деньги, стекавшиеся в Рим со всех концов старого света.

При этом, клиент получал от менялы лист бумаги с записью обмена, который выступал аналогом векселя. Также, операция записывалась менялой в книгу для внутреннего учета. Кстати, современное название банк пошло с тех же времен – скамья, на которой проводились операции, имела название “banca”.

В среде менял были очень жесткие законы. Ни в коем случае не допускался обман клиента, если же это происходило, то его скамью ломали, а самого менялу изгоняли. Интересно, что сломанная скамья на итальянском звучит как banca rotta – банкротство по нашему. Справедливый кодекс чести, не правда ли?

Именно поэтому, книги, в которые менялы заносили записи операций, считались гарантом нерушимости сделки и их приравнивали к официальным документам.

Сословие разрослось до того, что стали проводиться целые вексельные ярмарки. Среди наиболее крупных выделяют ярмарки в Шампани (XIII век), Безансоне и Лионе (XIV-XVI века). Французская провинция Шампань, которая лежала посреди торговых путей между Британией, Италией и Францией принимала вексельные ярмарки по 6 раз за год.

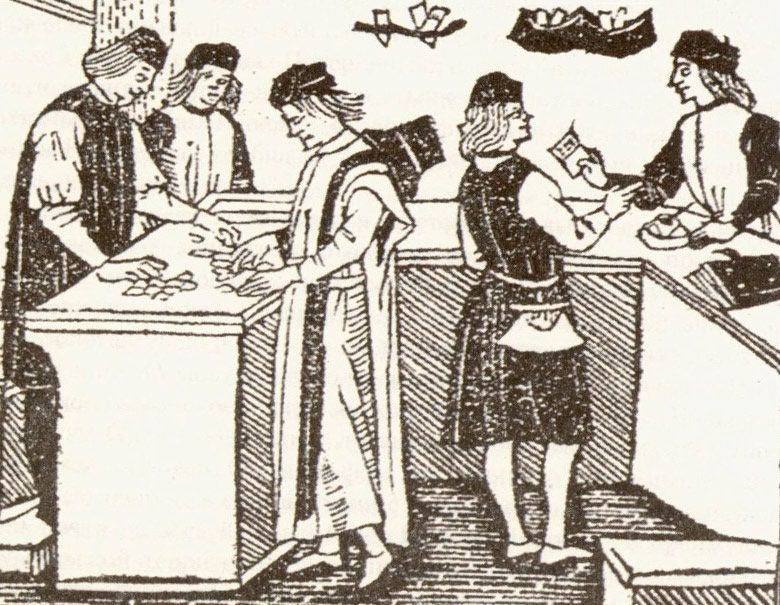

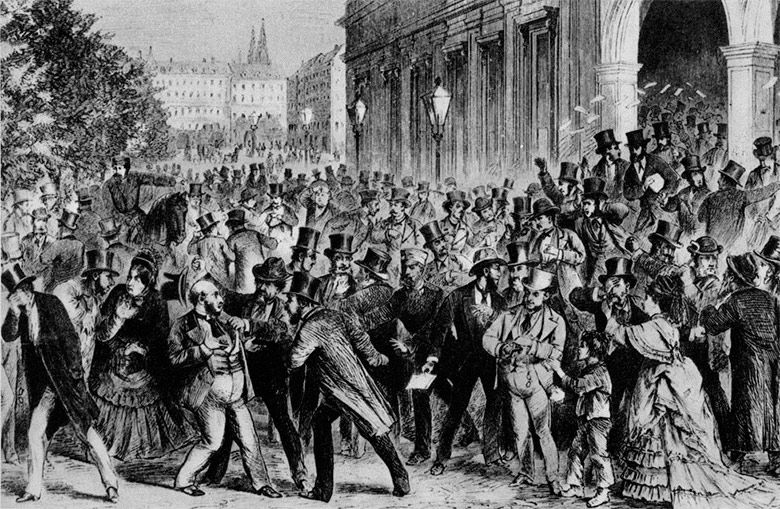

(Шампаньская вексельная ярмарка. XIII век)

В регион, проводивший ярмарку, стягивались купцы со всей Европы и все сделки рассчитывали с использованием векселей. В конце ярмарки, в заранее оговоренном месте и в обозначенное время, они собирались и завершали все операции по векселям. Эту процедуру и назвали “вексельной ярмаркой”. Во время ярмарок учреждались суды, которые, руководствуясь разработанным регламентом, накладывали простые и строгие санкции в отношении должника. Его задерживали и немедленно передавали все его имущество в пользу обратившегося в суд кредитора.

Появление биржи

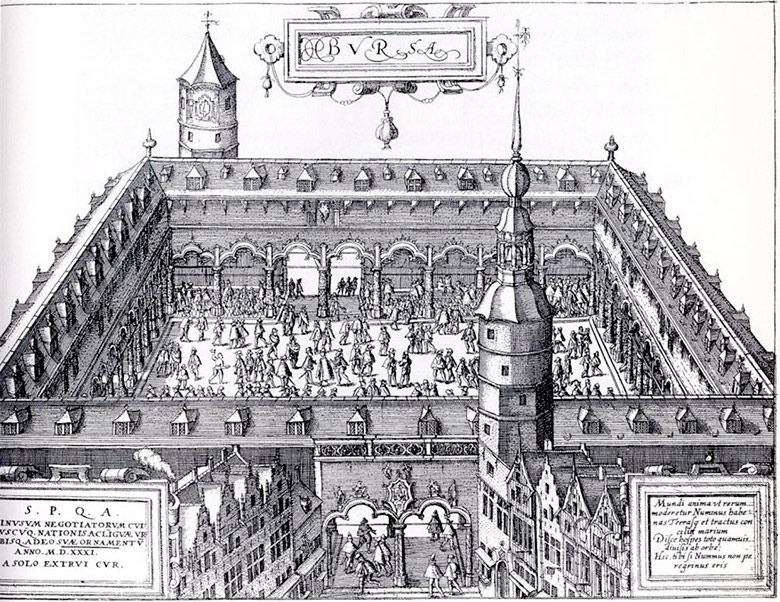

(Старинный рисунок антверпенской биржи. 1531 год)

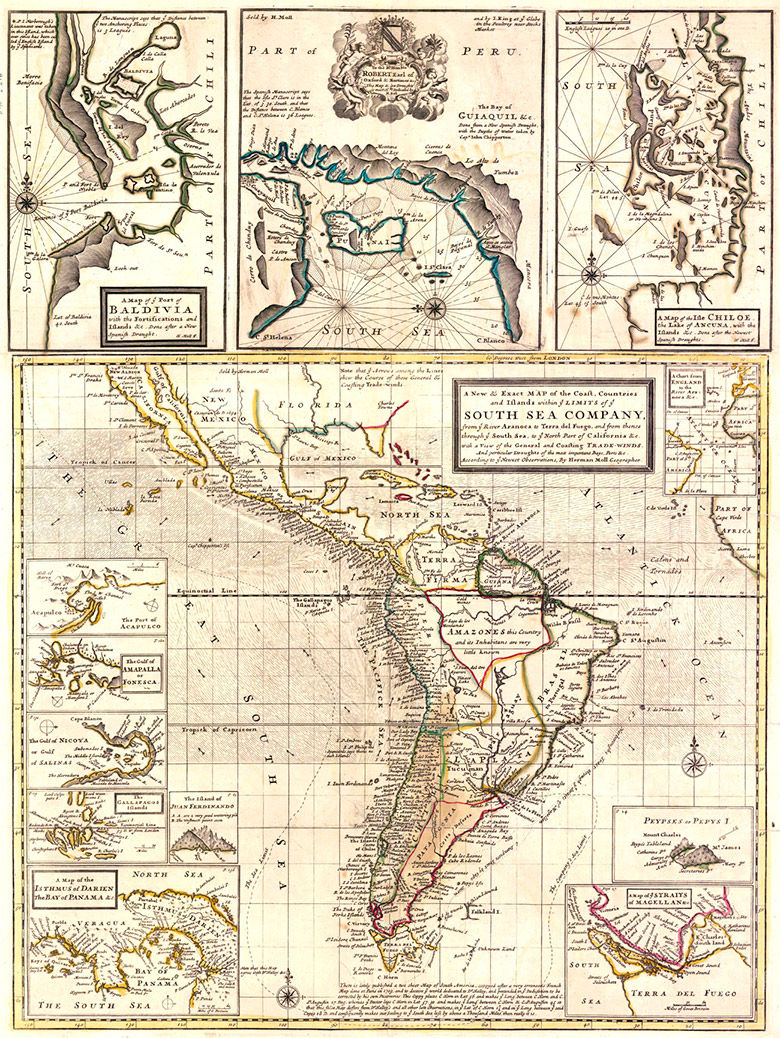

Биржу открыли в 1531 году. На здании была надпись, которая гласила: “для пользования купцами всех народов и языков”. Впоследствии биржу разграбили испанцы, воевавшие с Голландией. Хочу обратить внимание, что главная причина возникновения ценных бумаг была в необходимости обеспечения войн. Теперь победитель зачастую определялся не искусством ведения войны, а умением находить на нее деньги. Мощные в финансовом плане страны легко могли одолеть своих противников, если, конечно, последние не находили своих кредиторов.

Первые биржи

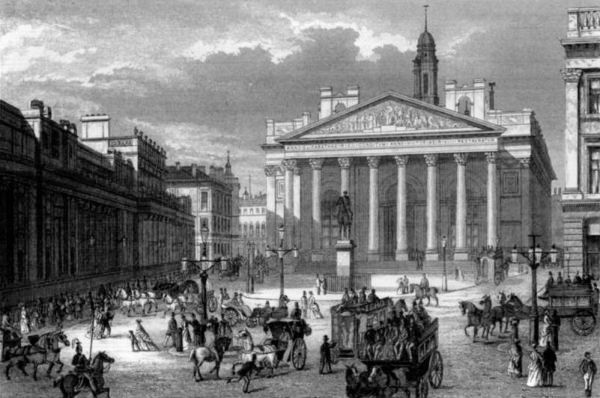

Вести повествование о фондовой бирже Лондона я бы хотела с XVI века, когда свое развитие получила уличная торговля. Прародителем биржи считают Тома Гресхема.

Он, побывав в Голландии, в 1566 году загорелся идеей постройки здания, в котором могли бы собираться все купцы и торговцы и проводить свои финансовые операции. Он был богатым человеком и мог позволить себе постройку помещения за свой счет, что он и предложил правящей верхушке. Однако за это он просил, чтобы в его распоряжение был выдан подходящий под строительство участок земли.

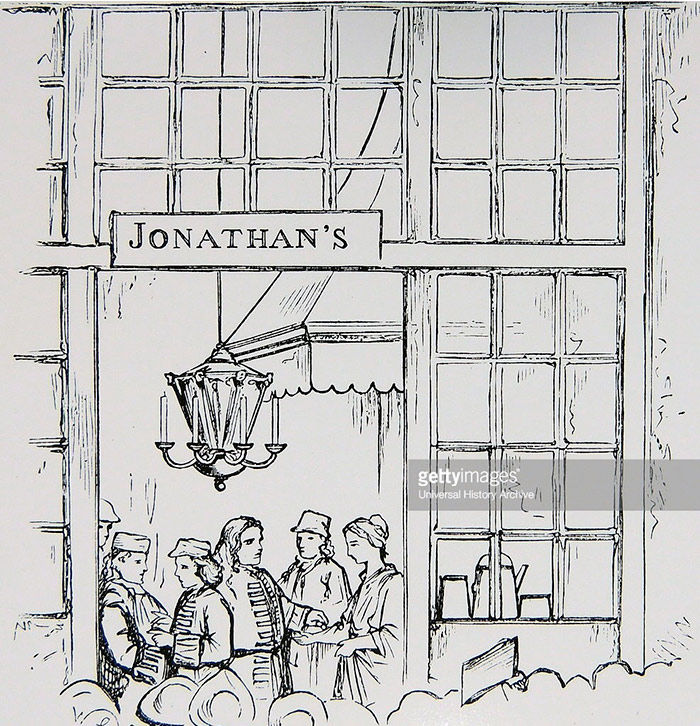

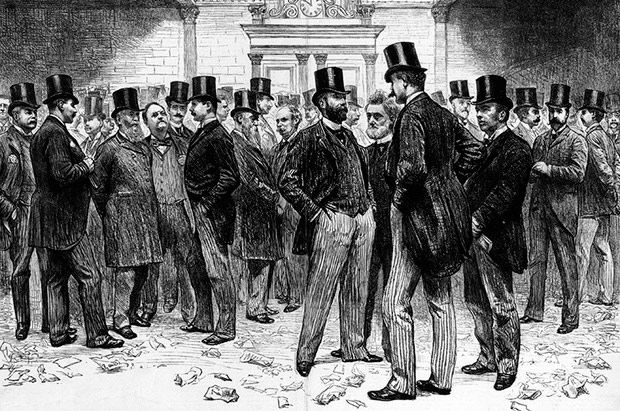

На нужды строительства собрали 3500 фунтов стерлингов, а правительство пошло на сделку и выделило требуемый участок под строительные работы. Работа кипела на протяжении нескольких лет и помещение было готово к 1570 году. Несмотря на оправданность ожиданий от постройки биржи, население жутко раздражал шум, который раздавался в ее окрестностях. Это привело к «изгнанию брокеров» в 1698 году. Вопрос о новом месте был решен довольно быстро. Им стала лондонская кофейня под названием “У Джонатана”.

В 1761 году был создан так называемый “Клуб Джонатана”. Его основали 150 брокеров Лондона, оформившееся в профессиональное общество в 1761 году. А уже через 12 лет они изъявили желание выстроить новое помещение для торговых сделок. Здание построили и назвали “Новый Джонатан”. Кстати, с постройкой этого здания родилась Лондонская фондовая биржа, так как в 1773 году брокеры решили заменить название на «фондовая биржа». Само здание было намного современнее и удобнее, так на первом этаже решили разместить торговый зал, а на втором открыли ресторан.

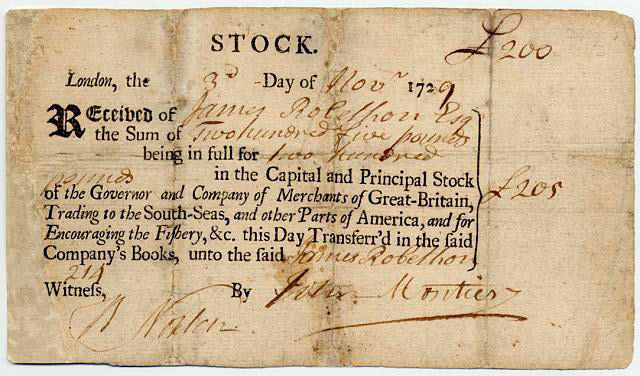

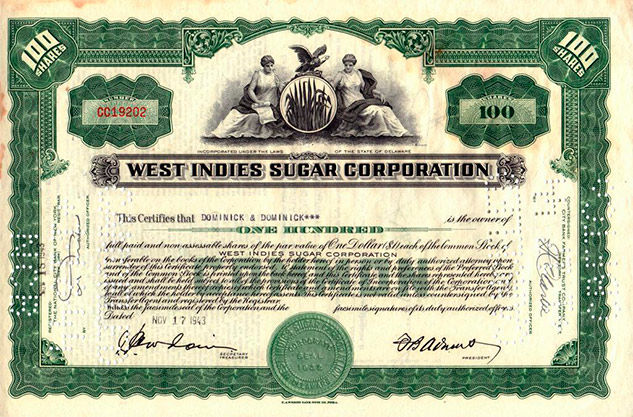

С открытия фондовой биржи и до середины XIX века в Британской империи основными ценными бумагами были облигации государственного займа. Это происходило из-за того, что закон ограничивал создание акционерных обществ по мотивам истории с Компанией Южных морей.

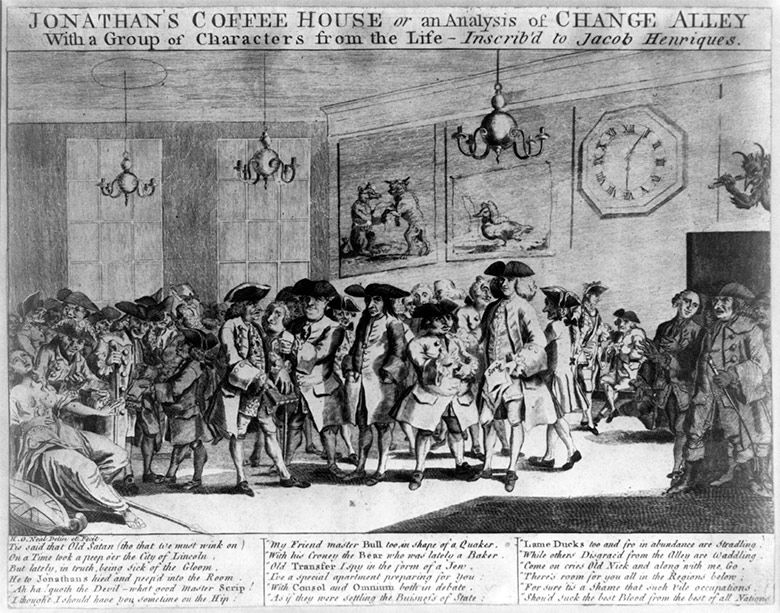

(Оплата по акциям Компании Южных морей)

Исключительно с целью осуществления торговли государственными ценными бумагами была основана Венская фондовая биржа в 1771 году. Это было обыкновенное государственное учреждение, которое выступало инструментом пополнения государственной казны. Биржевые маклеры занимали должности на государственной службе и пользовались приоритетным правом на проведение биржевых операций. Они обладали правом установки маклерской цены – курса государственных ценных бумаг – который вывешивали на таблице у входа на фондовую биржу.

Великобритании также принадлежит первенство в открытии публичного акционерного общества, которое является аналогом современного ОАО. Его основали как компанию негоциантов под названием “Торговцы – искатели приключений для открытия регионов, владений островов и неизвестных мест”.

Но в 1720 году был принят “Акт о мыльных пузырях”, который объявлял незаконными все незарегистрированные акционерные общества. В связи с этим, летом резко началось снижение цен на рынке акций. Это привело к стремительному падению цен на акции Компании Южных морей. Если в начале сентября их цена составляла 670 фунтов стерлингов, то в конце месяца она упала до 380 фунтов стерлингов.

9 сентября Банк клинковых лезвий прекратил выплаты, что вылилось в еще большее снижение акций до 200 фунтов стерлингов. Хотела бы обратить ваше внимание, что принятие Акта о мыльных пузырях было инициировано именно Компанией Южных морей, чтобы убрать с дороги конкурентов.

Финансовые потери затронули членов королевской семьи и парламента, а также широкие слои общества. По сути, это была первая “финансовая пирамида” – выпуск необеспеченных акций. Тогда эта история получила название “Пузырь Южных морей”.

Первыми странами, которые придумали чеки между XVI и XVII веками были Голландия и Великобритания. Банки Голландии, в обмен на деньги, которые клиенты сдавали на банковское хранение, выдавали им квитанции на предъявителя. Этими квитанциями клиенты банков расплачивались по счетам. Банки Британии выдавали вкладчикам книжки (аналоги современных чековых) с бланками, которые использовались для выплат. Все операции с чеками на протяжении многих лет регулировались не на законодательном уровне, а банками и коммерческими организациями. Позже чековую системы переняли и другие страны.

Историю же бирж я бы начала вести с XVI века, когда в нынешнем бельгийском, а тогда голландском городе Брюгге находился дом семьи Ван дер Берзе (Van der Beurze). Семья имела герб с изображением трех кошельков, так как с латинского Bursa означает кошелек.

Купцы, которые съезжались в Брюгге со всех концов Европы, зачастую назначали встречи возле этого особняка. Так в обиход вошло выражение “идти к Бурсе”, которое означало место встречи не только в Брюгге, но и в других городах и странах. Путем естественной морфологической эволюции мы и получили слово “биржа”.

Вот такой путь прошел рынок ценных бумаг, начиная с XII-XIII веков и до начала века XIX-го. Весь мир интенсивно использовал чеки и векселя, обращая на фондовых биржах акции компаний и обязательства по долгам. Ведущие державы активно делали займы под ценные бумаги собственного производства. Появились профессии менял-брокеров и биржевых брокеров. Но настоящий рост фондового рынка мы стали наблюдать только с началом XIX века.