Биржа cfd что это

Как торговать СFD – пробуем свои силы на акциях, металлах и товарах

Валютный рынок Форекс вполне закономерно ассоциируется с торговлей валютными парами. Тем не менее, децентрализация рынка дает свободу в плане выбора торговых активов и, соответственно, возможностей заработка. Это существенное преимущество, которое позволяет зарабатывать на разнице цен инструментов крупнейших биржевых площадок, при этом сильно снижая минимальный порог входа в “крупную игру”. Подробнее – в нашем сегодняшнем материале.

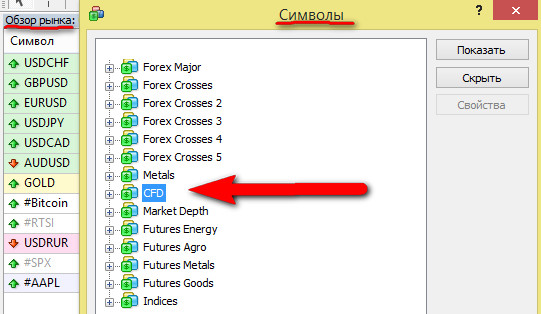

Где искать СFD?

Традиционно на рынке Форекс внимание трейдера обращено на валютные пары. Однако, добавляя очередную пару, в окне обзора рынка MetaTrader4 на глаза попадается раздел символов с контрактами на разницу CFD.

Опция открывает доступ к длинному списку активов, зашифрованных под странными значками, наподобие хештега Twitter. Это тикеры – условные обозначения инструментов на мировых биржевых площадках.

Что такое CFD?

Триста лет тому назад был заведен аукционный порядок определения цены на сельхозтовары, посредством заключения сделок при равенстве спроса и предложения, проводимых на специальной площадке – бирже. Теперь это правило распространено на все товары и сырье, ценные бумаги предприятий – акции и долговые обязательства (облигации).

Особняком стоит рынок Форекс, который, являясь децентрализованным по своей сути, исключает манипуляцию национальными валютами государств. Валюты торгуются на международном межбанковском рынке без привязки к площадке и не подлежат регулированию, когда курс определяется общемировым спросом и предложением.

Спекулянты XX века ввели новый класс инструментов – производные от биржевых активов. Фьючерсы и опционы на акции, финансовые инструменты и товары позволили снизить издержки на комиссионные выплаты биржам, уйти от налогов и воспользоваться плечом.

Плечо, или leverage, позволяет торговать пакетом актива (100 акций или 1000 облигаций и т.д.) за 10% процентов от стоимости. При этом прибыль или убыток начисляется в размере 100%.

CFD ( Contract For Difference ) – это производный контракт, процент стоимости берется с пакета акций (или любого другого актива, называемым «базовый»), равного 1 лоту. В отличие от фьючерса, лот может дробиться подобно валютному до минимального значения 0,01 лот.

Подобное ценообразование – это объяснение возникновения контракта. Ценные бумаги предприятий США или Европы торгуются по стоимости от десятков до сотен долларов США. Цены фьючерсов и опционов достигают стоимости подержанного автомобиля. У мелкого инвестора есть только один выход – покупка одной акции по цене 5% от ее стоимости.

Контракты CFD – это внебиржевая оферта между брокером и трейдером, в которой цена покупки или продажи актива (из списка брокера) принимается за ноль. Трейдер, заключивший контракт, вносит залог (2 или 5% от рыночной стоимости актива), осознавая, что при закрытии позиции он либо получит прибыль при положительном результате торговли, либо со счета спишется убыток.

Типы инструментов CFD

Внебиржевые активы, к которым относятся CFD, выписываются на любой тип базового актива, если условия ценообразования и расчетов будут понятны обеим сторонам (продавцу и покупателю).

Как правило, востребованы CFD на акции известных брендов. Котировки и коды инструментов (тикеры) совпадают в торговых терминалах Форекс-брокеров и биржах, на которых обращаются эти бумаги, размещенные в ходе IPO.

Каждая биржа имеет свой индекс, куда входят ценные бумаги «флагманов» экономики страны («голубые фишки»), рассчитанный по методике площадки. Покупка или продажа индекса возможна посредством CFD контрактов. Значение индекса – относительное, измеряется в процессе постоянного пересчета курсов акций. Поэтому, базовым активом, определяющим стоимость и расчет разницы для CFD, служит фьючерс на индекс.

Фьючерсы энергоносителей, а также облигации и валюту можно приобрести как контракт CFD. Ширина предложения типа базовых инструментов, определяющих контракты на разницу, ограничена предложениями мировых бирж и фантазией брокера.

Дивиденды на акции

Если ранее на фондовом рынке акции приобретались в расчете на будущий рост, выплата дивидендов не бралась в расчет. Успехи и бизнес-достижения отдельных компаний позволили обеспечить выплаты акционерам в виде дивидендов, превышающих доходность банковских депозитов, что вызвало спекулятивный рост голубых фишек, покупаемых в «охоте за дивидендами».

По итогам каждого квартала (периодичность устанавливает собрание акционеров), подводя итоги финансовой деятельности, акционерное общество принимает решение о выплате дивидендов.

Процент чистой прибыли, определенный к выплате, суммарно делится на количество акций, после чего выносится решение о сроках выплаты.

До начала собрания акционеров производится «отсечка», сроки которой известны заранее. Специальная компания-регистратор учитывает владельцев ценных бумаг на момент отсечки, чтобы в случае положительного решения направить сумму дивидендов на их счет.

Любой приобретатель акции до момента отсечки вправе рассчитывать на сумму квартальных (годовых) выплат дивидендов.

CFD, как и любые производные контракты на акции (фьючерсы и опционы), не имеют права на выплату по закону. Брокер сам решает, как поступить в этом случае, поэтому внимательно читайте на сайте и текстах Договора условия выплат и начислений дивидендов.

Общая практика таких выплат со стороны Форекс-дилера такова: если на момент отсечки клиент находился в продажах CFD на акции, сумма дивидендов будет удержана со счета, и начислена – если CFD на акции куплены.

Сумма умножается на количество акций в спецификации CFD. 1 полный лот равен 100 акциям. Дивиденд рассчитывается на одну акцию.

После отсечки через какое-то время пройдет голосование акционеров и финансовые выплаты. В торговом терминале, на сайте брокера и в СМИ даты отсечек, собраний, размеры дивидендов, известные заранее результаты публикуются по факту.

Размер дивидендов – ожидание и реальность имеют сильное влияние на стоимость ценных бумаг, вызывая рост или падение («дивидендный гэп»). Инвесторы и спекулянты внимательно отслеживают информацию, корпоративные новости в поисках краткосрочного гарантированного заработка.

Акции, как правило, растут перед отсечкой и падают на факте выплаты дивидендов. Слухи о высоких выплатах вызывают тренды, но начинающему инвестору следует учитывать «внешний фон» – общий подъем экономики, который может проигнорировать негативные новости.

Плюсы и минусы CFD

Стоимость «входа» на мировые биржи – от 5 000 долларов США. Минимальная покупка составляет от 10 акций, максимальное плечо 1 к 3, среднее изменение курса акций около 30% в год. Форекс брокер дает инвестору доступ к рынку акций с депозитом от 100 долларов и плечом, доходящим до 1 к 500.

Биржевой брокер при торговле акциями берет средства за ведение счета, за депозитарий (хранение и учет акций, закрепленных за трейдером), процент за ведение трейдерского счета, комиссию за каждую сделку. Если трейдер надумает продать акции, брокер выставит счет за пользование кредитом.

Акции торгуются на различных площадках. Биржевой брокер делит счета по биржам и инструментам. Сложность доступа на площадки из-за требований Регуляторов не позволяет предоставить клиенту все интересующие биржи. Как следствие, трейдеру приходится делить средства, перечисляя их на разные счета для покупки валюты, акций или опционов, либо же открывать счета у разных брокеров.

Торговые платформы у разных брокеров могут различаться, единого охвата, как у Metatrader, на фондовых рынках нет.

Отрицательные стороны CFD

Секретные возможности торговли CFD, о которых все знают, но не обращают внимание

Если надоело сливать средства на валютных парах, стоит попробовать использовать фондовый рынок акций с предсказуемой дивидендной доходностью. Откройте график S&P и оцените тренд, в основном идущий в одну сторону:

Рост акций предопределен механизмом рынка. Приняв за константу направление тренда, инвестору остается правильно подобрать портфель акций и диверсифицировать вложения («разложить яйца в разные корзины»).

Все брокеры Форекс предоставляют доступ к CFD контрактам. Поэтому выбор компании сводится к изучению рейтингов форумов и сайтов, лицензий и отзывов, что позволит обеспечить защиту портфеля.

Какие стратегии применять для инвестиционного портфеля CFD?

Работа с CFD на акции происходит в основном «от покупок», растущие тренды определяются с помощью скользящих средних с настройкой периода 50, 100 или 200.

Осцилляторы (в основном MACD) используются в роли фильтра, чтобы не совершать сделки на перекупленности, добавляя позицию, когда рынок перепродан.

Надежность покупки CFD определяют по тактике Александра Элдера –«Три экрана». Широко применяется торговля от уровней Мюррея или ДеМарка.

Заключение

Если вы до этого не торговали CFD, как минимум, не стоит игнорировать такой возможности. Биржевые контракты предоставляют гораздо больше разнообразия нежели валютные пары, при этом обладая уникальными закономерностями. Возможно, как раз таки из инструментов CFD вы сможете собрать свой идеальный трейдерский портфель.

ЧТО СТОИТ ЗНАТЬ ПРИ ТОРГОВЛЕ CFD НА АКЦИИ?

Многие идут на Форекс с целью быстро подняться и, «спотыкаясь», уходят с Форекса вообще или на другие рынки. Да, рынок Форекс — далеко не самый лучший вариант для трейдинга, но с другой стороны Форекс — это отличная возможность трейдерам с минимальным капиталом начать свой путь не только в плане трейдинга, но и в плане инвестирования.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Конечно, лучше всего для инвестирования в CFD подойдут акции компаний, индексы, биржевые фонды, а также товары, металлы и энергоносители. Но CFD на акции вне конкуренции. Причиной тому служит тот факт, что акции могут делать десятки процентов в короткие сроки. И это не обязательно мусорные penny-стоки. К примеру, совсем недавно мы провели сделки по таким бумагам: DAL, AAL, UAL, SOHO, ASNA, AMRN, GILD, HSY, LK, PRTY, CEMI. Некоторые бумаги «выстрелили» на 50-120% буквально за несколько дней и принесли существенную прибыль. Я сейчас не к тому, что посмотрите «как мы умеем классно торговать», а о том, что акции дают отличные проценты в короткие сроки. Большинство ожидает иксы от крипты, а в итоге крипта полностью проигрывает акциям по всем параметрам: и по доходности, и по защищённости от манипуляций со стороны бирж, и по надёжности в сохранении капитала. По крайней мере, сейчас намного выгоднее инвестировать в акции, нежели в крипту.

Также не забывайте, что если вы работаете напрямую с акциями, то при их покупке, вы можете получать дивиденды. Дивиденд (Dividend) — это часть прибыли компании, которая выплачивается её акционерам в соответствии к количеству акций, которыми они владеют. В случае с CFD на акции, многие брокеры CFD выплачивают так называемую «Поправку на дивиденды» (Dividend Adjustment), но суть от этого не меняется. Правда есть несколько отличий, о которых стоит знать. Существует 3 даты, которые указываются в календаре выплат дивидендов.

Самое главное — это владеть акцией (или CFD) на день фиксации реестра, когда ваш счёт будет зарегистрирован в реестре. Периодичность выплат зависит от конкретной акции. Обычно это происходит 1 раз в квартал (после квартальных отчётов), но бывают исключения. Поэтому пользуйтесь календарём и/или калькулятором расчёта дивидендов, это удобно.

Также стоит отметить, что далеко не каждая компания выплачивает дивиденды. К примеру, если отчётный период компании убыточен, то нередко принимается решение не платить дивиденды. Хотя зачастую это приводит к тому, что акционеры, рассчитывающие на «дивы», начинают сбрасывать акции. Поэтому, как правило, дивидендную доходность стараются поддерживать. Ещё один важный момент — если на момент даты фиксации реестра у вас будет позиция CFD на акцию на продажу (Sell), а не на покупку, то в случае с брокерами CFD, размер поправки будет списан с вашего счёта в день выплаты.

ЧТО ЕЩЁ СЛЕДУЕТ ЗНАТЬ ПРИ ТОРГОВЛЕ CFD НА АКЦИИ?

ПРЕИМУЩЕСТВА ТОРГОВЛИ CFD НА АКЦИИ

НЕДОСТАТКИ ТОРГОВЛИ CFD НА АКЦИИ

В общем при торговле акциями в среднесрок, не стоит ставить очень близкие стоп приказы. Да, у CFD на акции есть определённые недостатки. Но если у вас нет существенного капитала, поверьте, это очень хороший способ начать инвестировать уже сегодня.

Торговля CFD что это

Вероятно, любой человек, знакомый с рынком форекс или инвестированием в акции встречался с загадочным термином CFD контракты, представляющим собой контракты на разницу цен. В статье расскажу, что такое торговля CFD контрактами простыми словами, как выбрать CFD брокера для торговли и какие популярные стратегии применяют трейдеры для заработка на CFD контрактах.

CFD контракты простыми словами

CFD контракты – это тип ставки между двумя сторонами относительно будущей стоимости отдельного финансового инструмента (валюты, акции и т.д.), при котором обе стороны обязуются урегулировать сумму, равную разнице между ценой открытия и ценой закрытия позиции. Отсюда и термин «контракт на разницу цен».

Простыми словами, если вы купите такой контракт и цена базового инструмента возрастет, вы получите соответствующую разницу со стороны брокера, продавшего его вам. С другой стороны – если цена упадет, разница будет взята с вашего счета.

Контракты CFD были созданы в начале 90-х годов Брайаном Киланом и Джоном Вудом. На начальном этапе они были предложены инвесторам для обеспечения позиций по акциям. Вскоре брокеры начали расширять предложения контрактов, в которые входили экслюзивно акции Лондонской фондовой биржи. Были введены контракты на акции с других торговых площадок, а затем контракты на товары, облигации и валюты. CFD, основанные на основных индексах, таких как S&P500, Dow Jones, FTSE и DAX, быстро стали популярными и часто используемыми инструментами этого типа.

Торговля CFD что это

Совершая операции по открытию позиции по контракту CFD, нужно знать, что вы не становитесь держателем базового инструмента. Это ставка с другой стороной контракта, будет ли ее цена расти или падать.

Для совершения сделок, рекомендую надежных брокеров:

Рассмотрим на примере. Допустим, у вас есть 1000$ и желание инвестировать в акции Microsoft (для простоты предположим, что акции стоят 100$ за штуку). Вы идете на биржу, открываете счет и переводите туда средства. Помимо комиссий и других сборов, инвестируете 1000 долларов США. На них вы приобрели 10 акций Microsoft. Таким образом, вы стали физическим владельцем акций и частичным владельцем компании. Вы имеете право участвовать в общем собрании акционеров и получать дивиденды.

Приобретая контракт CFD на эти акции, вы не становитесь их владельцем. Вы делаете ставки на будущий курс и получаете прибыль от самого движения цены.

CFD контракты позволяют торговать:

При работе с CFD контрактами, вы платите только комиссию брокеру за открытие и удержание позиции.

Отличительной особенностью торговли CFD от трейдинга на рынке Forex является получение прибыли от разницы между ценой покупки и продажи. Например:

Применение в торговле кредитного плеча многократно увеличивает профит. Но не забывайте про риски слива депозита, при слишком большом кредитном плече. Я рекомендую использовать максимальное плечо 1:10. Контролируйте риски и не торопитесь.

CFD брокер что это такое

На фондовом рынке работает множество брокеров. Каждый из них специализируется на конкретных операциях. CFD брокерами называют брокеров, основной акцент деятельности которых направлен на торговлю CFD контрактами.

CFD брокеры рейтинг

Из топовых CFD брокеров рекомендую:

Открыв один счет, можно приобрести акции западных и российских компаний, сырьевые и криптовалютные контракты. Всего к торговле доступно 10 000 инструментов.

После открытия и пополнения счета, можно начинать торговать. Общий принцип торговли одинаковый с другими инструментами.

Если вы новичок и хотите открыть для себя финансовые рынки, я рекомендую ознакомиться с моим курсом: “Обучение трейдингу“, где вы найдете ответы на основные вопросы.

Торговля CFD

Торговля CFD дает возможность зарабатывать как на повышении, так и на снижении цен:

Предупреждаю – прибыль всегда идет рука об руку с убытками. Если рынок движется в нежелательном направлении, вы понесете убытки.

Торговля CFD стратегии

Среди пользователей популярными являются 3 подхода к торговле CFD:

Вопрос выработки стратегий достаточно сложный. За 6 лет работы на финансовых рынках, я понял, что одинаковая стратегия у двух людей может работать по-разному. Разрабатывайте собственную методику торговли и придерживайтесь ее.

Хотите протестировать свою стратегию? Открывайте демо-счет и пробуйте.

В заключении, разберем достоинства и недостатки торговли CFD контрактов.

Преимущества CFD контрактов:

Конечно, контракты CFD имеют и недостатки:

Поэтому, если у вас нет опыта торговли CFD, лучше не открывать большую позицию, которая не даст вам спать по ночам. Хорошей практикой является определение уровня потерь и выставление стоп-лосса. Он поможет избежать многих стрессов.

Что такое CFD? Контракт на разницу цен: полное руководство

Содержание статьи:

Первоначально CFD продавались только банками и другими финансовыми институтами как форма обмена акций, используемая для спекуляций на рынках и хеджирования. Тем не менее, CFD становятся все более популярным почти во всех странах по всему миру, но, при этом, они не доступны в США.

Установленные правила для внебиржевых продуктов в США требуют, чтобы розничные инвесторы торговали CFD на регулируемых биржах, но в стране нет регулируемых бирж для розничных инвесторов, которые поддерживают торговлю CFD.

Рынок CFD не имеет строгого регулирования, хотя в Европе CFD подвергаются все более жесткому регулированию из-за значительных потерь, понесенных розничными инвесторами, и распространенного использования левереджа с низкими маржинальными требованиями.

Тем не менее, CFD остаются чрезвычайно популярным инвестиционным инструментом из-за некоторых присущих им преимуществ.

CFD также популярен и в цифровых активах, при этом некоторые биржи и брокеры предлагают крипто CFD бок о бок с обычными CFD и другими инструментами.

Как работают CFD

CFD чрезвычайно популярны на Лондонской фондовой бирже, где их использование в хеджировании рисков составляет значительную часть объема на бирже. Брокеры предлагают продукты CFD на рынках по всему миру, что делает их высокодоступными, а трейдеры могут использовать CFD для многочисленных активов.

CFD являются технически производными инструментами, торгуемыми на внебиржевом рынке через брокеров, а не котируются на регулируемых биржах, таких как акции и облигации.

CFD могут включать такие активы, как:

При покупке трейдер платит цену спроса, а при продаже продажа осуществляется по цене предложения.

Подобно фьючерсным контрактам, инвесторы могут занять длинную или короткую позицию с CFD на движение цены базового актива.

Например, если Алиса вступает в CFD с брокерским агентом Боба по цене на товар А, и Алиса торгует товаром А, она будет покупать по цене продажи в 50,50$. За товар А с брокерским агентом Боба. Если Алиса купит 100 единиц товара А, общая стоимость транзакции составит 5050$.

Однако минимумы левереджа для CFD являются исключительно низкими, поэтому, если Брокерское агентство Боба предлагает 10-процентную маржу для CFD Алисы, то Брокерское агентство Боба потребует всего 505$ наличными для Алисы, чтобы адекватно поддержать позицию.

Так как вход Алисы был по цене спроса, цена должна покрывать спред до безубыточности. Любые дополнительные выгоды выплачиваются ей в момент выхода в качестве прибыли.

Таким образом, если товар А вырастет до 51$, то Алиса теоретически получит прибыль в 50 долларов. Тем не менее, требование Алисы выйти по цене предложения и большему спреду с CFD принесет прибыль чуть менее 50$, в зависимости от обстоятельств.

Обратная ситуация срабатывает, если Алиса хочет шортить позицию, но вместо этого цена закрытия вычитается из цены открытия для расчета прибыли на единицу.

CFD очень популярны благодаря их широкому доступу, лучшей отдаче от плодотворных спекуляций, низким инвестиционным минимумам и высоким возможностям левереджа. Однако они также имеют ряд недостатков, и их низкие маржинальные требования могут быстро привести к значительным убыткам со стороны розничных продавцов, если контракт сорвется.

Несколько брокеров уже предлагают CFD на криптовалюты, такие как Биткойн и Эфир, и эта тенденция, вероятно, продолжит расти, как снежный ком, начиная с 2020 года, так как принятие в 2019 стало еще больше.

Преимущества CFD

В целом, CFD широко доступны для целого ряда финансовых активов и имеют уникальные преимущества, основанные на их отличиях от фьючерсных и опционных рынков. В частности, торговля CFD дешевле, чем торговля реальными активами, обеспечивает более высокий левередж, имеет глобальный доступ и не подлежит ограничениям на покупку.

Торговля CFD дешевле, чем торговля реальными активами по нескольким причинам:

Одним из главных преимуществ CFD является низкий уровень маржинальных требований. Иногда доход до 3% позволяет розничным инвесторам получать более существенную прибыль при меньших авансовых платежах.

Например, при ставке маржи 5% Алиса должна заплатить только 500$, чтобы заключить контракт на 10000$.

Однако такой левередж сопряжен с более высокими рисками, если контракт становится плохим для инвестора и может подвергнуть их значительным убыткам, что стало предметом спора среди регуляторов с CFD.

Доступ ко многим международным рынкам затруднен, и трейдеры могут спекулировать на динамике цен на различные активы на одной платформе через брокера.

Наконец, CFD не подлежат правилам короткого замыкания на конкретных рынках, таких как требования по заимствованиям базового актива и дополнительные комисси брокеру, связанные с короткими колл-продажами.

Недостатки CFD

Усиление контроля над CFD в основном связано с значительными потерями и риском, которому подвергаются розничные трейдеры с низкими маржинальными требованиями. Неблагоприятные движения цен с высоким кредитным плечом могут быстро уничтожить инвестиции трейдера.

Хотя надзор за регулированием растет и фактически приветствуется многими участниками экосистемы CFD, брокеры CFD не так жестко регулируются, как с другими финансовыми инструментами.

Доверие к брокерам в основном способствует репутации, а не государственному надзору или ликвидности. В связи с этим, инвесторам необходимо тщательно исследовать лучшего брокера для торговли CFD.

Требование трейдеров оплачивать спреды также делает CFD неудобными для большинства мелких сделок. Кроме того, удержание контракта CFD на одну ночь требует комиссионных, что делает их дорогостоящими для долгосрочных позиций удержания.

Вывод

Контракты на разницу цен представляют собой уникальный договор о цене базового актива между контрагентами, которые получили значительное господствующее влияние в течение последнего десятилетия. Их доступность и огромные маржинальные возможности привлекают многих розничных инвесторов по всему миру.